全球金融体系韧性面临多重考验 金融稳定风险显著上升

- 财经

- 2023-04-17

- 67

来源:经济日报

国际货币基金组织(IMF)4月11日发布的最新《全球金融稳定报告》指出,全球金融体系的韧性面临多重考验,金融稳定风险显著上升。

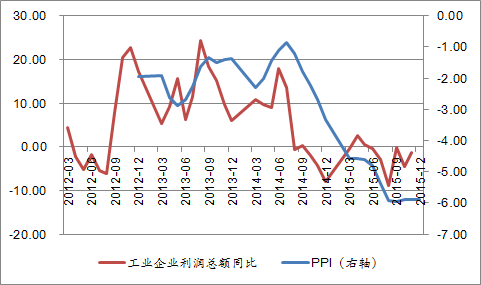

报告称,在2008年国际金融危机后的10余年里,美国联邦基金利率长期处于0附近,市场流动性极度宽松。在这种环境下,市场参与者增加了其对流动性风险、久期风险和信用风险的敞口,且往往会利用资金杠杆来提高回报率,这些脆弱性使得金融稳定风险居高不下。

自去年10月份以来,全球金融体系的抗风险能力面临一系列严峻考验。美国硅谷银行和签名银行接连关闭以及市场对瑞士信贷银行丧失信心体现了当前多国紧缩政策与金融脆弱性相互作用所带来的挑战,凸显银行在利率风险和流动性风险管理方面的失败,也暴露出监管失误。IMF货币与资本市场部主任托比亚斯·阿德里安4月11日在IMF和世界银行2023年春季会议的一场媒体发布会上表示,尽管政策制定者采取了及时有力的回应措施,但随着投资者重新评估金融体系的健康状况,市场情绪依然脆弱,众多机构和市场仍明显承压。

据悉,美国硅谷银行危机爆发的一周内,彭博美国金融状况指数已经跌至2022年低点,市场显示,投资者已经采取措施保护中长期投资。另外,许多美国同业银行和金融机构担忧自身风险暴露,进一步收紧了信贷政策。这导致了美国市场信贷紧缩,影响了企业的融资成本,进一步削弱了美国投资市场信心。美国融汇资本创始人兼首席执行官弗雷德里克·希尔德纳曾表示,硅谷银行事件或将触发美国经济快速走向衰退。

虽然国际金融危机以来的监管改革毫无疑问地提升了金融体系的总体抗风险能力,但各方仍然担忧银行和非银行金融机构中可能隐藏着的脆弱性。

此外,报告指出,许多国家的通胀水平持续高于央行目标,令人感到不安,金融体系正在经受通胀上升和利率走高的考验,金融市场压力的出现使中央银行的工作变得更加复杂。在高通胀的情况下,如果金融压力显著上升并威胁到金融体系的健康,可能需要在通胀目标和金融稳定目标之间进行权衡取舍。发达经济体需要在确保金融稳定的同时将通胀恢复到目标水平,任务艰巨。

报告表示,考虑到金融杠杆的状况、资产负债存在流动性错配,以及非银行金融机构部门内部以及其与传统银行机构之间的高度关联,货币和金融环境收紧的影响可能会被放大。

IMF认为,到目前为止,大型新兴市场经济体相对平稳地应对了发达经济体货币政策的大幅收紧,这部分得益于全球金融环境并未紧跟货币政策收紧而变化。然而,如果当前金融市场的压力未能消退,并导致全球风险承担水平下降且由此引发资本外流,那么这些大型新兴市场经济体可能会面临重大挑战。世界各地的主权债务可持续性指标持续恶化,许多最脆弱的国家已经面临极大压力。在前沿市场,鉴于当前主权违约和宏观脆弱性带来的挑战,活跃的债券发行活动已在2021年消失。低收入国家受到粮食和能源价格高企的严重影响,且几乎无法获得市场融资,将持续面临极其艰难的债务状况,其中,超过一半国家已经陷入了债务困境,或是面临陷入债务困境的巨大风险。

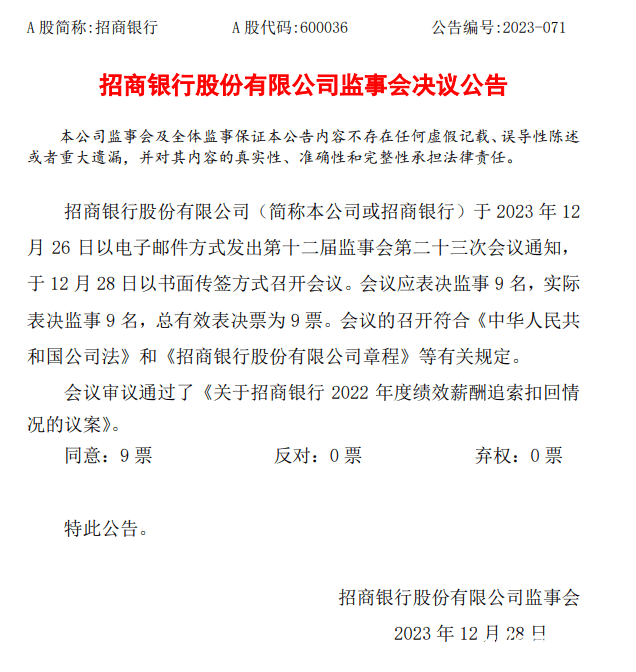

IMF建议政策制定者应迅速采取行动,防止出现任何可能影响市场对全球金融体系抗风险能力信心的系统性事件。此外,银行监管机构还应确保银行拥有与其风险特征相匹配的公司治理和风险管理,包括风险监测,以及确保有能力开展资本和流动性压力测试。而对于非银行金融机构,政策制定者应弥合数据缺口,激励这些机构采取适当的风险管理实践,制定适当的监管规则,并加大监管力度。

IMF还呼吁各国应加强接触和对话,避免各国经济、金融脱钩,维护全球金融稳定,防止系统性风险。各个国家还应采取行动调整货币政策,提升市场信心。