3жңҲжң«жҒ’з”ҹ银иЎҢеҚҮзә§и·ЁеўғйҮ‘иһҚжңҚеҠЎ еңЁеӨ§ж№ҫеҢәиҗҪең°йҰ–家跨еўғиҙўеҜҢз®ЎзҗҶ

- иҙўз»Ҹ

- 2023-04-24

- 146

гҖҖгҖҖеҚҺеӨҸж—¶жҠҘи®°иҖ…еҲҳдҪі и§Ғд№ и®°иҖ… зҺӢе…ҶиҪ© еҢ—дә¬жҠҘйҒ“

гҖҖгҖҖйҡҸзқҖеӣҪж°‘иҙўеҜҢзҡ„еўһй•ҝпјҢй«ҳеҮҖеҖје®ўжҲ·зҡ„жү©е®№пјҢдҪңдёәиҙўеҜҢз®ЎзҗҶеёӮеңәжҲҗзҶҹзҺ©е®¶зҡ„еӨ–иө„иЎҢзһ„еҮҶз§Ғдәә银иЎҢвҖңеӨ§иӣӢзі•вҖқгҖӮ

гҖҖгҖҖ4жңҲ14ж—ҘпјҢжұҮдё°йӣҶеӣўе®ЈеёғпјҢеңЁдёӯеӣҪеҶ…ең°еёӮеңәжӯЈејҸеҗҜеҠЁеӨ§иҙўеҜҢз®ЎзҗҶзҹ©йҳөзӯ–з•ҘпјҢеҠ йҖҹжҠ•е…ҘжҠҠжҸЎдёӯеӣҪиҙўеҜҢеёӮеңәжңәйҒҮгҖӮж— зӢ¬жңүеҒ¶пјҢ3жңҲжң«пјҢжҒ’з”ҹ银иЎҢеҚҮзә§и·ЁеўғйҮ‘иһҚжңҚеҠЎпјҢеңЁеӨ§ж№ҫеҢәиҗҪең°е…¶еҶ…ең°йҰ–家跨еўғиҙўеҜҢз®ЎзҗҶдёӯеҝғгҖӮжӯӨеӨ–пјҢиҝҳжңүеӨҡ家еӨ–иө„银иЎҢеңЁеҚҺеёғеұҖи®ҫз«ӢдәҶзӢ¬иө„зҡ„еҹәйҮ‘е…¬еҸёгҖҒиҜҒеҲёе…¬еҸёгҖӮ

гҖҖгҖҖ4жңҲ21ж—ҘпјҢжұҮ丰银иЎҢеҶ…йғЁдәәеЈ«еҜ№гҖҠеҚҺеӨҸж—¶жҠҘгҖӢи®°иҖ…иЎЁзӨәпјҢж №жҚ®ж–°зҡ„дёҡеҠЎзӯ–з•ҘпјҢжұҮ丰银иЎҢе°Ҷе…ЁйқўжӢ“еұ•з§Ғдәә银иЎҢдёҡеҠЎпјҢжҸҗдҫӣеҢ…жӢ¬иҙўеҜҢз®ЎзҗҶгҖҒдҝЎиҙ·гҖҒеӨ–жұҮзӯүеңЁеҶ…зҡ„е…Ёйқўй“¶иЎҢжңҚеҠЎпјҢ并жҢҒз»ӯе№ҝзәіиҙӨжүҚйў„и®ЎеҲ°2025е№ҙз§ҒдәәиҙўеҜҢ规еҲ’еёҲеўһиҮі3000дәәпјҢиҰҶзӣ–ең°еҹҹйҷӨеҢ—дёҠе№ҝж·ұеӨ–пјҢдёӢеҚҠе№ҙиҝҳе°Ҷж–°еўһжҲҗйғҪе’Ңжқӯе·һдёӨеҹҺгҖӮ

гҖҖгҖҖдёӯеӨ®иҙўз»ҸеӨ§еӯҰиҜҒеҲёжңҹиҙ§з ”究жүҖз ”з©¶е‘ҳжқЁжө·е№іеҜ№гҖҠеҚҺеӨҸж—¶жҠҘгҖӢи®°иҖ…иЎЁзӨәпјҢвҖңеӨ–иө„银иЎҢе·Із»Ҹж„ҹи§үеҲ°дёӯеӣҪиҙўеҜҢз®ЎзҗҶеёӮеңәдёҠеҚҮзҡ„еҠҝеӨҙпјҢжӢҘжңүдё°еҜҢиҙўеҜҢз®ЎзҗҶз»ҸйӘҢзҡ„еӨ–иө„иЎҢдёҖе®ҡдјҡеҠӘеҠӣжҠ“дҪҸиҝҷдёҖжңәйҒҮпјҢжӣҙеҘҪзҡ„жңҚеҠЎй«ҳеҮҖеҖје®ўжҲ·дёҺеҜҢиЈ•зҫӨдҪ“пјҢ并充еҲҶиҝҗз”ЁйҮ‘иһҚ科жҠҖпјҢжҸҗдҫӣз»јеҗҲеҢ–иҙўеҜҢз®ЎзҗҶжңҚеҠЎгҖӮвҖқ

гҖҖгҖҖеӨ–иө„е…Ҙеңә

гҖҖгҖҖжҚ®йәҰиӮҜй”Ўе…ЁзҗғиҙўеҜҢж•°жҚ®еә“з»ҹи®ЎпјҢжҲӘиҮі2022е№ҙеә•пјҢдёӯеӣҪеұ…ж°‘дёӘдәәйҮ‘иһҚиө„дә§е·ІжҺҘиҝ‘дәәж°‘еёҒ250дёҮдәҝе…ғпјҢжҲҗдёәе…Ёзҗғ第дәҢеӨ§иҙўеҜҢз®ЎзҗҶеёӮеңәпјҢеҲ°2032е№ҙе…ЁеӣҪж•ҙдҪ“дёӘдәәйҮ‘иһҚиө„дә§е°ҶиҫҫеҲ°571дёҮдәҝе…ғгҖӮ

гҖҖгҖҖеңЁжӯӨиғҢжҷҜдёӢпјҢйҷӨдёӯиө„银иЎҢеӨ–пјҢжңүзқҖдё°еҜҢеӣҪйҷ…еёӮеңәдёҡеҠЎз»ҸйӘҢе’Ңе…Ёзҗғиө„дә§й…ҚзҪ®иғҪеҠӣзҡ„еӨ–иө„иЎҢеҠ йҖҹеёғеұҖдёӯеӣҪиҙўеҜҢз®ЎзҗҶеёӮеңәгҖӮ

гҖҖгҖҖвҖңж №жҚ®ж–°зҡ„дёҡеҠЎзӯ–з•ҘпјҢжҲ‘иЎҢе°Ҷе…ЁйқўжӢ“еұ•з§Ғдәә银иЎҢдёҡеҠЎпјҢжӣҙеҘҪзҡ„жңҚеҠЎеӨ§дј—еҜҢиЈ•е’Ңй«ҳеҮҖеҖје®¶еәӯпјҢжҺЁеҮәеҢ…жӢ¬з»“жһ„жҖ§еӯҳж¬ҫгҖҒжө·еҶ…еӨ–еҹәйҮ‘зӯүдә§е“Ғе’Ңдј жүҝе’ЁиҜўгҖҒж…Ҳе–„зӯүеўһеҖјжңҚеҠЎпјӣжӯӨеӨ–пјҢеңЁдәәжүҚж–№йқўе°ҶеҠ еӨ§жҠ•е…ҘпјҢеҺ»е№ҙпјҢжұҮдё°дёӯеӣҪжӢӣиҒҳдәҶ400еӨҡеҗҚе‘ҳе·ҘпјҢд»Ҙж”ҜжҢҒиҙўеҜҢз®ЎзҗҶе’Ңз§Ғдәә银иЎҢдёҡеҠЎзҡ„еҝ«йҖҹеҸ‘еұ•пјҢйў„и®Ў2025е№ҙз§ҒдәәиҙўеҜҢ规еҲ’еёҲе°ҶеўһиҮі3000дәәгҖӮвҖқжұҮ丰银иЎҢеҶ…йғЁдәәеЈ«еҜ№гҖҠеҚҺеӨҸж—¶жҠҘгҖӢи®°иҖ…йҖҸйңІпјҢйҡҸзқҖж–°зӯ–з•Ҙзҡ„иҗҪең°пјҢеҶ…йғЁиҝҳе°Ҷжү“йҖҡдәәжүҚй“ҫжқЎпјҢе»әз«Ӣе®Ңе–„зҡ„еӨ§иҙўеҜҢдәәжүҚеҹ№е…»дҪ“зі»пјҢдёәдёҡеҠЎзЁіеҒҘеҸ‘еұ•жҸҗдҫӣй«ҳеұӮж¬ЎеӨҚеҗҲеһӢдәәжүҚж”Ҝж’‘гҖӮ

гҖҖгҖҖгҖҠеҚҺеӨҸж—¶жҠҘгҖӢи®°иҖ…зҷ»еҪ•жұҮдё°е®ҳзҪ‘дәҶи§ЈеҸ‘зҺ°пјҢжұҮдё°зҺҜзҗғз§ҒиЎҢзӣ®еүҚеңЁе”®зҡ„8дёӘзі»зұ»з»“жһ„еһӢдә§е“ҒпјҢеӨҡж•°дёәеҲ°жңҹ100%жң¬йҮ‘дҝқйҡңдә§е“ҒпјҢжҠ•иө„жңҹйҷҗ2е№ҙпјҢжҜҸжңҲеҸҜиөҺеӣһгҖӮд»ҘвҖңжұҮи§ҶзҺҜзҗғ-2е№ҙжңҹзҫҺе…ғз»“жһ„жҖ§еӯҳж¬ҫ020вҖқдә§е“ҒдёәдҫӢпјҢжҢҒжңүеҲ°жңҹеҸҜиҺ·еҫ—100%жң¬йҮ‘дҝқйҡңпјҢжҠ•иө„жңҹйҷҗ2е№ҙпјҢжҢӮй’©еҚҺеӨҸжІӘж·ұ300жҢҮж•°ETFеҚ•еҸӘж Үзҡ„пјҢдә§е“ҒйЈҺйҷ©зӯүзә§дёә2зә§пјҲдҪҺиҮідёӯеәҰйЈҺйҷ©пјүпјҢжҜҸеӯЈеәҰдј°еҖјж—Ҙи®°еҪ•жҢӮй’©ж Үзҡ„зҡ„иЎЁзҺ°ж°ҙе№іпјҢжңҖдҪҺи®ӨиҙӯйҮ‘йўқ2дёҮзҫҺе…ғпјҢе…¶дёӯи§ҰеҸ‘зҘЁжҒҜдёә6%пјҢеҲ°жңҹжңҖдҪҺдёәиҺ·еҫ—100%жң¬йҮ‘еҸҠ3%пјҢе№ҙеҢ–1.5%зҡ„еӣһжҠҘгҖӮ

гҖҖгҖҖ3жңҲжң«пјҢжҒ’з”ҹ银иЎҢпјҲдёӯеӣҪпјүжңүйҷҗе…¬еҸёпјҲдёӢз§°вҖңжҒ’з”ҹдёӯеӣҪвҖқпјүе®ҳе®ЈеҚҮзә§и·ЁеўғйҮ‘иһҚжңҚеҠЎпјҢеңЁеӨ§ж№ҫеҢәиҗҪең°е…¶еҶ…ең°йҰ–家跨еўғиҙўеҜҢз®ЎзҗҶдёӯеҝғгҖӮжҚ®дәҶи§ЈпјҢи·ЁеўғиҙўеҜҢз®ЎзҗҶдёӯеҝғе°ҶиҒ”еҠЁжҒ’з”ҹеңЁеҶ…ең°дёҺйҰҷжёҜзҡ„йҮ‘иһҚиө„жәҗпјҢдёәжңүи·ЁеўғзҗҶиҙўйңҖжұӮзҡ„дёӘдәәе®ўжҲ·жҸҗдҫӣй«ҳж•ҲгҖҒдё“дёҡзҡ„и·ЁеўғйҮ‘иһҚжңҚеҠЎпјҢе…·дҪ“еҢ…жӢ¬пјҢи·ЁеҹҹзҗҶиҙўгҖҒй«ҳз«ҜеҢ»з–—дҝқйҡңгҖҒжө·еӨ–з•ҷеӯҰзӯүжңҚеҠЎгҖӮ

гҖҖгҖҖжӯӨеӨ–пјҢжҖ»йғЁдҪҚдәҺж–°еҠ еқЎзҡ„еҚҺдҫЁж°ёдәЁй“¶иЎҢпјҲдёӯеӣҪпјүжңүйҷҗе…¬еҸёпјҲдёӢз§°вҖңеҚҺдҫЁй“¶иЎҢвҖқпјүеңЁ2022е№ҙеҲқеңЁдёӯеӣҪжҺЁеҮәз§Ғдәә银иЎҢдёҡеҠЎпјҢдёәй«ҳеҮҖеҖје®ўжҲ·жҸҗдҫӣе…Ёйқўзҡ„иҙўеҜҢз®ЎзҗҶжңҚеҠЎгҖӮ

гҖҖгҖҖжІіеҚ—жіҪж§ҝеҫӢеёҲдәӢеҠЎжүҖдё»д»»д»ҳе»әеҜ№гҖҠеҚҺеӨҸж—¶жҠҘгҖӢи®°иҖ…иЎЁзӨәпјҡвҖңеӨ–иө„银иЎҢеңЁе…ЁзҗғжӢҘжңүжӣҙдё°еҜҢзҡ„жңҚеҠЎзҪ‘з»ңе’Ңжӣҙдё°еҜҢзҡ„еӣҪйҷ…еёӮеңәдёҡеҠЎзҡ„з»ҸйӘҢгҖӮеӨ–иө„银иЎҢе…Ёзҗғиө„дә§й…ҚзҪ®иғҪеҠӣжӣҙејәпјҢи·ЁйўҶеҹҹйҮ‘иһҚжңҚеҠЎзҡ„ж°ҙе№іжӣҙй«ҳпјҢеҜ№дәҺжңүжӯӨзұ»йңҖжұӮзҡ„е®ўжҲ·жқҘи®ІпјҢеҸҜд»ҘиҜҙжҳҜжӣҙеҘҪзҡ„йҖүжӢ©гҖӮвҖқ

гҖҖгҖҖеҗҢеҸ°з«һжҠҖ

гҖҖгҖҖйҡҸзқҖеҗ„银иЎҢ2022е№ҙжҠҘжҠ«йңІе·ІжҺҘиҝ‘е°ҫеЈ°пјҢеҗ„银иЎҢз§Ғдәә银иЎҢе®ўжҲ·ж•°е’Ңз®ЎзҗҶйҮ‘иһҚиө„дә§пјҲAUMпјү规模дҝқжҢҒжҢҒз»ӯеўһй•ҝжҖҒеҠҝгҖӮ

гҖҖгҖҖе№ҙжҠҘж•°жҚ®жҳҫзӨәпјҢ2022е№ҙдёӯеӣҪеҚҒдәҢеӨ§з§ҒиЎҢAUMи¶…19дёҮдәҝе…ғпјҢе®ўжҲ·жҖ»ж•°и¶…132дёҮпјҢAUMеўһе№…иҫғдёҠдёҖе№ҙеәҰеўһй•ҝ11.26%гҖӮ

гҖҖгҖҖе…·дҪ“жқҘзңӢпјҢеңЁAUM规模е’Ңз§ҒиЎҢе®ўжҲ·ж•°ж–№йқўпјҢвҖңдә”еӨ§з§ҒиЎҢвҖқеҚіжӢӣиЎҢгҖҒе·ҘиЎҢгҖҒдёӯиЎҢгҖҒе»әиЎҢд»ҘеҸҠеҶңиЎҢжҺ’еҗҚйҒҘйҒҘйўҶе…ҲпјҢAUM规模зә·зә·з«ҷдёҠ2дёҮдәҝе…ғпјҢдё”еўһе№…еқҮе®һзҺ°дәҶеҗҢжҜ”дёӨдҪҚж•°еўһй•ҝпјҢеҲҶеҲ«дёә11.74%гҖҒ13.00%гҖҒ12.04%гҖҒ11.26%е’Ң18.92%гҖӮеңЁе®ўжҲ·ж•°ж–№йқўпјҢеҚҒдәҢеӨ§з§ҒиЎҢдёӯвҖңдә”еӨ§з§ҒиЎҢвҖқе®ўжҲ·ж•°еқҮи¶…10дёҮжҲ·пјҢе…¶дёӯпјҢе·ҘиЎҢеҸҠеҶңиЎҢз§ҒиЎҢе®ўжҲ·ж•°еқҮзӘҒз ҙ20дёҮжҲ·еӨ§е…іпјҢеўһе№…еҲҶеҲ«дёә13.3%е’Ң17.65%пјҢиҝҲдёҠж–°еҸ°йҳ¶гҖӮ

гҖҖгҖҖеңЁе®ўжҲ·й—Ёж§ӣж–№йқўпјҢеҚҒдәҢеӨ§з§ҒиЎҢдёӯпјҢ9家з§ҒиЎҢй—Ёж§ӣеҮҶе…Ҙдёә600дёҮе…ғпјҢе…¶дёӯпјҢжӢӣиЎҢй—Ёж§ӣжңҖй«ҳдёә1000дёҮе…ғпјҢдёӯеӣҪ银иЎҢгҖҒжөҰеҸ‘银иЎҢж¬Ўд№ӢеқҮдёә800дёҮе…ғгҖӮ

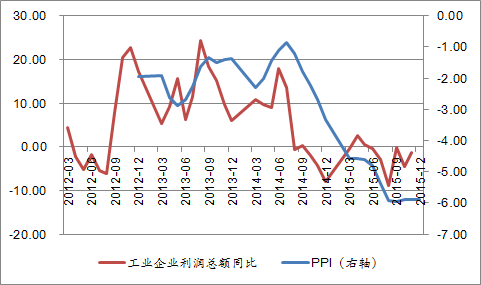

гҖҖгҖҖеҖјеҫ—жіЁж„Ҹзҡ„жҳҜпјҢ2022е№ҙеҚҒдәҢеӨ§з§ҒиЎҢејҖе§Ӣиҝӣе…ҘвҖңеўһй•ҝе№ізј“жңҹвҖқпјҢи¶…еҚҠж•°з§ҒиЎҢеңЁAUMе’Ңе®ўжҲ·ж•°ж–№йқўеўһе№…з»ҙжҢҒдёӘдҪҚж•°еўһй•ҝпјҢдёҺеүҚеҮ е№ҙвҖңеӨҡж•°з§ҒиЎҢдҝқжҢҒеҸҢдҪҚж•°еўһй•ҝпјҢд»…2иҮі3家дёӘдҪҚж•°еўһй•ҝвҖқеҪўжҲҗжҳҫжҳҺеҜ№жҜ”гҖӮжӯӨеӨ–пјҢе·ҘиЎҢгҖҒе№іе®үгҖҒжөҰеҸ‘гҖҒж°‘з”ҹ银иЎҢзҡ„AUMеўһе№…иҫғдёҠдёҖе№ҙеәҰдёәиҙҹгҖӮ

гҖҖгҖҖйҷӨеӨ§иЎҢеӨ–пјҢеҹҺе•ҶиЎҢдёӯпјҢе®Ғ波银иЎҢз§Ғдәә银иЎҢе®һзҺ°дәҶиҫғеӨ§и·Ёи¶ҠејҸеўһй•ҝпјҢе…¶дёӯпјҢжҲӘиҮі2022е№ҙжң«пјҢе®ўжҲ·ж•°еўһе№…37.98%иҮі1.79дёҮжҲ·пјҢAUMеўһй•ҝ48.5%иҮі0.22дёҮдәҝе…ғпјҢдёӨйЎ№ж•°жҚ®еўһе№…еқҮдҪҚдәҺ2022е№ҙе·ІжҠ«йңІж•°жҚ®з§ҒиЎҢйҰ–дҪҚгҖӮ

гҖҖгҖҖиҝ‘е№ҙжҲ‘еӣҪйҮҠж”ҫеҮәдәҶжҢҒз»ӯжү©еӨ§еёӮеңәејҖж”ҫгҖҒеҠ еӨ§еҗёеј•еӨ–иө„еҠӣеәҰзҡ„з§ҜжһҒдҝЎеҸ·пјҢдёәеӨ–иө„иЎҢеңЁдёӯеӣҪиҙўеҜҢз®ЎзҗҶеёӮеңәзҡ„еёғеұҖжҸҗдҫӣдҫҝеҲ©гҖӮ

гҖҖгҖҖж•°жҚ®жҳҫзӨәпјҢжҒ’з”ҹ银иЎҢ2022е№ҙеҮҖеҲ©жҒҜ收е…ҘжёҜе…ғ289.81дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ22%пјҢ然иҖҢеҗҢжңҹиҙўеҜҢз®ЎзҗҶдёҡеҠЎж”¶е…ҘеҮҸе°‘жёҜе…ғ42.34дәҝе…ғпјҢиҫғдёҠдёҖе№ҙеәҰдёӢйҷҚ47%иҮіжёҜеёҒ47.19дәҝе…ғгҖӮжӯӨеӨ–пјҢиҙўеҜҢз®ЎзҗҶеҸҠдёӘдәә银иЎҢзӣ®ж Үе®ўжҲ·д»Ҙе№ҙиҪ»гҖҒж–°еҜҢеҸҠй«ҳеҮҖеҖјдәәзҫӨдёәдё»пјҢеўһе№…иҫҫ16%гҖӮ

гҖҖгҖҖеҖјеҫ—жіЁж„Ҹзҡ„жҳҜпјҢ2022е№ҙеҚҺдҫЁй“¶иЎҢеҮҖеҲ©ж¶ҰйҰ–ж¬ЎзӘҒз ҙ50дәҝж–°еёҒпјҢиҫҫ57.5дәҝж–°еёҒпјҢеҲӣдёӢеҺҶеҸІж–°й«ҳгҖӮиҝҷиғҢеҗҺпјҢеӨ§дёӯеҚҺеҢәдёҡеҠЎиҗҘ收жҢҒз»ӯеўһй•ҝеҠҹдёҚеҸҜжІЎпјҢиҙЎзҢ®дәҶ22%зҡ„еҲ©ж¶ҰгҖӮ

гҖҖгҖҖвҖңйҡҸзқҖз»ҸжөҺзҡ„жҒўеӨҚе’ҢеҸ‘еұ•пјҢжҲ‘еӣҪи·ЁеўғиһҚиө„гҖҒе•Ҷдёҡиҙ·ж¬ҫдёҡеҠЎйҮҸд№ҹдјҡеӣһеҚҮпјҢеӨ–иө„иЎҢд№ҹйңҖзқҖеҠӣйғЁзҪІжӯӨзұ»дёҡеҠЎгҖӮвҖқд»ҳе»әе»әи®®пјҢеӨ–иө„иЎҢеңЁдёӯеӣҪиҙўеҜҢз®ЎзҗҶеёӮеңәеёғеұҖеҸҜд»ҘзқҖеҠӣжҠҠжҸЎвҖңдёҖеёҰдёҖи·ҜвҖқеҖЎи®®гҖҒвҖңзІӨжёҜжҫіеӨ§ж№ҫеҢәвҖқзӯүж”ҝзӯ–жңәйҒҮпјҢе…іжіЁдәәж°‘еёҒеӣҪйҷ…еҢ–гҖҒз»ҝиүІйҮ‘иһҚзӯүзғӯй—ЁйўҶеҹҹгҖӮ

гҖҖгҖҖеӣӣе·қеӨ§еӯҰеӣҪйҷ…з»ҸжөҺеӯҰж•ҷжҺҲйҫҡз§ҖеӣҪи®ӨдёәпјҢвҖңеңЁдёҡеҠЎж–№йқўпјҢеӨ–иө„иЎҢжӣҙеҖҫеҗ‘дәҺжҸҗдҫӣз»јеҗҲзҗҶиҙўжңҚеҠЎпјҢеҢ…жӢ¬е®¶еәӯзҗҶиҙўгҖҒдҝЎжүҳзӯүпјҢдёҺеӣҪеҶ…еҗҢиЎҢиҝӣиЎҢе·®ејӮеҢ–жңҚеҠЎе’Ңз«һдәүпјҢдҪҶеӨ–иө„иЎҢеҗҢж—¶д№ҹйқўдёҙзқҖеӣҪеҶ…ж°ҙеңҹдёҚжңҚгҖҒз»ҸйӘҢдёҚи¶іе’ҢдҝЎд»»зјәеӨұзӯүж–№йқўзҡ„йЈҺйҷ©гҖӮвҖқ