新能源车景气度回升和电池排产上升

- 财经

- 2023-04-28

- 89

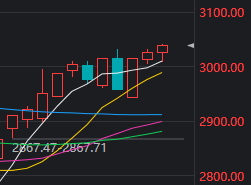

公司发布2 023 年一季报,2023Q1 实现收入25.68 亿元,同比下降0.92%,实现归母净利润6.49 亿元,同比下滑29.10%,实现扣非后归母净利润6.28 亿元,同比下滑28.52%。 一季度费用增加影响公司盈利水平。由于奖金计提、股权激励等原因,2023Q1 费用有所上升,23Q1 管理费用率为3.78%,环比提升2pct,同比提升1pct。我们预估公司Q1 出货量为10 亿平,环比下降约17%,单平盈利约为0.65 元/平方米,环比略微下降。 Q2 排产或将回升,盈利能力有望修复。我们认为随着下游新能源车景气度回升和电池排产的上升,公司整体产线利用率有望回升,考虑到天然气等能源成本上升的影响逐渐减弱和公司涂覆比例的上升,未来单平盈利有望恢复至0.8 元/平方米以上水平。 盈利预测与投资评级:我们预计公司2023-2025 年营收分别是170.6、219.8、273.3 亿元,同比增长36%、29%、24%;归母净利润分别是55.2、70.7、88.6 亿元,同比增长38%、28%和25%,截止4 月27 的市值对应23-24 年PE 为18、14 倍,维持“买入”评级。 风险因素:行业需求不及预期风险;原材料价格波动风险;新技术开发的风险。 【免责声明】本文仅代表第三方观点,不代表和讯网立场。投资者据此操作,风险请自担。

【免责声明】本文仅代表第三方观点,不代表和讯网立场。投资者据此操作,风险请自担。