锦州银行再次陷入元首李河君风波重组三年不良贷款率降至2.87%仍高于行业平均水平

- 财经

- 2023-01-13

- 336

时隔几年,锦州银行与前中国首富李河君的历史“旧账”又被翻了出来。

最近,原汉能集团创始人李河君于元旦节前被执法人员带走的消息不胫而走,因其前中国首富的身份备受关注,有报道称或事关汉能与锦州银行的借贷。

2015年 5月20日,李河君在香港上市的汉能薄膜遭遇闪崩,重挫50%,仅20分钟市值就蒸发了千亿,成为资本市场的大事件。其后,锦州银行的上市计划受到波及,该行被监管部门要求提交与汉能的信贷关系等资料,原定的上市计划晚了半年。

而与汉能集团关系匪浅的宝塔石化,则是锦州银行原实际第二大股东,在宝塔石化债务危机恶化、沦为“老赖”的同一年,锦州银行的业绩随之“变脸”。

此后,锦州银行会计师事务所辞任,并直言该行部分贷款实际用途与信贷文件中所述用途不一致。继而不久,锦州银行启动改革重组,主要股东“洗牌”、高管“大换血”、增资扩股。

如今,改革重组3年过去,锦州银行业绩表现如何?又能否重新踏上回A征途?

曾系汉能集团“金主”之一

锦州银行成立于1997年1月,由锦州市15家城市信用社和锦州市城市信用合作社联社整体改制而成,设立时名为锦州城市合作银行股份有限公司,2008年4月更名为现名。2015年12月7日,该行在香港联合交易所主板挂牌上市。

在登陆港交所前,锦州银行IPO曾横生枝节,汉能集团正是这个“枝节”的起因。据了解,汉能集团由前中国首富李河君创立,曾一度成为全球最大的民营水力发电企业和最大的薄膜太阳能企业。

将时间回拨至2015年。时年4月,锦州银行向港交所递交了招股书,并计划在两个月后敲钟上市。然而,该行借贷方汉能集团突发危机,打乱了锦州银行的上市计划。

2015年5月20日,汉能集团的港股上市公司汉能薄膜股价发生闪崩,短短几秒下跌近50%,后虽有反弹,但终以近47%的跌幅紧急停牌,市值蒸发1443亿港元。由此,持有汉能8成股票的李河君的“首富大厦”也轰然倒塌。

对于汉能薄膜股价暴跌的原因,有媒体报道称,与该公司涉嫌市场操纵被香港证监会查处有关。此前,香港证监会对汉能薄膜的调查已展开数周。

作为汉能集团“金主”之一的锦州银行,也被港交所要求补交与该集团的信贷细节等资料。因此延误时间导致招股书失效,直到10月,锦州银行才重新提交招股书。

在更新版的招股书中,锦州银行披露称,自2015年5月起,汉能薄膜一直被香港证监会调查,其股份被暂停买卖,导致股份的价值存在不确定风险。

锦州银行对汉能集团的巨额信贷投放,正是以汉能薄膜的股权作为抵押或担保。

招股书显示,汉能集团在锦州银行的贷款余额总计94.61亿元,包括三类信贷资金:与汉能挂钩的受益权转让计划、该行发行的非保本型理财产品(A类债务工具)及保本型理财产品(B类债务工具)。其中附有信贷风险敞口净额(无抵押或第三方对冲)27.7亿元。

对于上述信贷资金的处理进展,锦州银行表示,该行一方面向两家境内金融机构出售相关受益权转让计划投资的一部分,未偿还结余总面值19.7亿元;另一方面,与汉能约定由其于2015年8月提前偿还受益权转让计划及B类债务工具,未偿还总额25.94亿元,当中8亿元计入信贷风险净额。

更新招股书两个月后,锦州银行终于在港股敲钟上市。不过,汉能“5·20黑天鹅事件”的连锁反应仍未落幕。

一晃7年过去,往事再起波澜。

近日,有媒体报道称,“汉能系”创始人李河君已于2022年12月17日被辽宁锦州警方带走协助调查。并且,多位汉能集团前员工表示消息属实。

重组3年不良贷款率降至2.87%

一石激起千层浪,李河君被带走的传闻,将锦州银行再度拉入大众视线。

有外界声音认为,事件或涉及与锦州银行之间的借贷。不过,目前,除了锦州银行此前“自爆”的94.61亿元信贷,以及多家媒体报道的80亿元授信,并未有其它数据被进一步披露。

但可以肯定的是,锦州银行第六大股东银川宝塔与汉能集团存在一定关联。

据锦州银行2014年年报,银川宝塔彼时系该行第二大股东,持股比4.54%。另据该行招股书披露的主要股东信息,银川宝塔由宝塔能源全资拥有,宝塔石化又对宝塔能源持股9成。换言之,宝塔石化实为该行第二大股东。

而宝塔石化与汉能集团关系匪浅。据了解,汉能薄膜曾向宝塔石化配发5亿股新股,集资4.1亿港元。并且,该公司曾公告称,以每股5.38港元价格,向宝塔石化、内蒙古满世投资集团,最多定向增发41亿股,折价20%,最高融资220亿港元。

值得一提的是,宝塔石化的实控人孙珩超也曾是首富,与李河君不同的是,其是原宁夏首富。

2018年,孙珩超等人因涉嫌刑事犯罪被公安机关采取强制措施,原因是宝塔石化下属财务公司承兑汇票逾期。票据兑付引发的债务危机愈演愈烈,宝塔石化被列为失信被执行人。

据联合资信透露,截至2018年3月末,宝塔石化从锦州银行获得授信额度37亿元,已使用29亿元。另有报道称,锦州银行为“宝塔系”提供担保借款余额26.63亿元。

也正是在这年,锦州银行经营业绩“变脸”。

2018年年报显示,锦州银行实现经营收入212.83亿元,同比增长13.2%。但净利润由盈转亏,净亏损45.38亿元,而2014年至2017年该行净利润皆为正增长。

同期,锦州银行资产质量“亮起红灯”。不良贷款率与拨备覆盖率均逼近监管红线,分别为4.99%与123.75%,不良贷款余额185.08亿元,较2017末的22.47亿元增长7.24倍。

此外,资本充足水平更是跌破监管下限,核心一级资本充足率、一级资本充足率及资本充足率依次为6.07%、7.43%及9.12%。而2015年至2017年,这三项指标皆符合监管标准。

针对不良贷款率大幅走高的情况,锦州银行曾解释称,主要原因包括“部分行业客户经营出现困难”。

除了信贷风险上升外,锦州银行还有虚构贷款用途的嫌疑。

2019年5月,安永华明会计师事务所(特殊普通合伙)及安永会计师事务所(以下统称“安永”)向锦州银行辞任,距离其被委任为核数师才刚满一年。

安永在辞任函中指出,其在进行锦州银行截至2018年12月末的年度综合财务报表审计期间,注意到有迹象显示银行向其机构客户发放的某些贷款实际用途与其信贷文件中所述的用途不一致。

随后不久,在央行和银保监会的指导下,锦州银行进行改革重组,包括引进优质股东、工行管理团队“空降”、完成百亿定增等。

或受上述因素掣肘,锦州银行回归A股的计划一度“搁浅”。

据了解,锦州银行早在2016年3月就有意回A,并于4月签约东兴证券进行辅导;2018年12月,东兴证券发布《终止锦州银行辅导备案的说明》,表示该行决定更换保荐机构;仅时隔一年,接手的浙商证券“鉴于锦州银行董事及经营业绩等发生较大变化,综合考虑各项因素”,又宣布撤销辅导备案。

改革重组3年后,锦州银行业绩成色几何?

2022年中报显示,锦州银行资本充足水平上升,但主要经营指标与资产质量仍面临一定挑战。

截至去年6月末,锦州银行核心一级资本充足率、一级资本充足率及资本充足率分别为8.36%、9.84%及11.61%,较上年末增加0.07个、0.11个及0.11个百分点、。

不过,同期,锦州银行总资产与总负债齐“缩表”,营收与净利双降。截至6月末,该行资产与负债总额分别为8265.52亿元与7555.62亿元,较上年末减少2.7%与3%。上半年经营收入与净利润分别为55.6亿元与1.42亿元,同比下滑10.2%与23.5%。

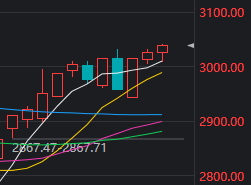

此外,截至6月末,锦州银行不良贷款余额为162.26亿元,较上年末增加3.41亿元;不良贷款率为2.87%,上升0.12个百分点。据银保监会数据,2022年二季度末,商业银行(法人口径)不良贷款余额3万亿元,不良贷款率1.67%,较上季末下降0.02个百分点。

可以发现,相较于2018年,锦州银行的经营业绩实现了较大提升。不过,挑战亦存,仍需进一步优化。

(新金融深度)