连收16张罚单!茅台集团旗下保险公司怎么了

- 财经

- 2023-06-06

- 149

证券时报 唐强

近年来,中国贵州茅台酒厂(集团)有限责任公司(以下简称茅台集团)持续多元化布局,这家龙头酒企对金融领域同样感兴趣。

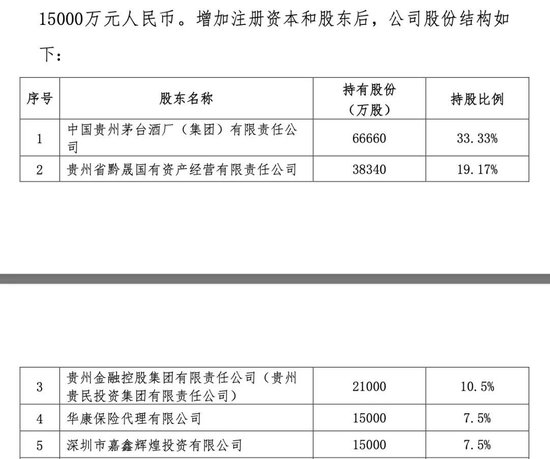

2023年4月,茅台集团刚通过增资拿下华贵人寿保险股份有限公司(以下简称华贵保险)第一大股东“宝座”,持股比例增至33.33%上限。

但在5月底,华贵保险便收到贵州银保监局开出的16张罚单,该公司存在妨碍依法监督检查、虚假列支财务、对投保人隐瞒与保险合同有关的重要情况等多项违法违规事实,华贵保险主体和14名相关责任人均遭不同程度处罚,合计罚款350万元。

茅台持股增至33.33%上限

时间回到2016年7月,中国保险监督管理委员会曾下发的《关于筹建华贵人寿保险股份有限公司的批复》,同意华贵保险筹建,注册资本人民币10亿元,注册地贵州省贵安新区,拟任董事长汪振武,拟任总经理薛向刚,筹备组应当自收到批准筹建通知之日起1年内完成筹建工作。

公开资料显示,华贵保险由11家企业共同发起,股东方包括:茅台集团、华康保险代理有限公司、贵州贵安金融投资有限公司、贵州省贵民投资有限责任公司等11家公司。

2017年2月,华贵保险正式成立,这是贵州省第一家本土保险法人机构,目前华贵保险已设立华贵保险贵州分公司、河北分公司。截至2023年3月底,华贵保险服务超过100万用户,公司总保费超过100亿元,总资产规模超过100亿元。

需要指出的是,茅台集团对旗下金融板块较为重视,集团党委副书记、总经理李静仁还曾专门为其站台。2020年5月(华贵保险被全面调查前一年),李静仁拜访了贵州银保监局,并先后对茅台财务公司、华贵人寿保险公司、融资租赁公司以及茅台建信基金公司等金融板块子公司进行了调研。

期间,李静仁对贵州银保监局领导表示,茅台金融板块从无到有、从小到大不断发展,离不开银保监局的指导和帮助。希望今后银保监局继续坚持“严管厚爱”,支持茅台金融板块进一步发展壮大。彼时,李静仁调研茅台集团金融板块时提到,疫情期间,华贵保险公司反应快、应对得当,得到了上级监管部门肯定。

2023年4月11日,贵州银保监局发布批复称,批准华贵保险注册资本从10亿元增加至20亿元,此轮增资由茅台集团以及新引进的两家股东认缴。

值得关注的是,华贵保险前三大股东也由此出现新的更迭。其中,茅台集团晋升为华贵保险第一大股东之位,持股比例由原来的20%增至33.33%,已经达到了单一股东持股比例上限;此前的第一大股东贵州金融控股集团有限责任公司(以下简称贵州金控)的持股比例由原先的21%降至10.5%,降为第三大股东;贵州省黔晟国有资产经营有限责任公司(以下简称黔晟国资)的持股比例达到19.17%,新晋华贵保险第二大股东。

董事长汪振武领衔14位高管受罚

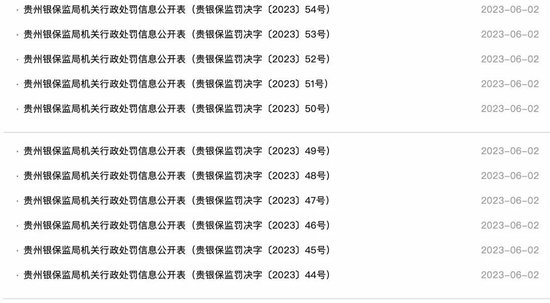

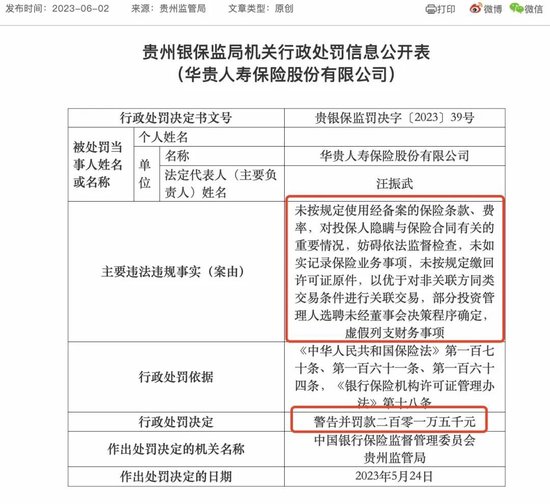

据贵州银保监局官网披露,6月2日集中公布了16张罚单,华贵保险主体和多名相关责任人被罚,处罚金额合计349.5万元。

进一步来看,此次华贵保险被罚主要违法违规事实(案由)为:华贵人寿未按规定使用经备案的保险条款、费率,对投保人隐瞒与保险合同有关的重要情况,妨碍依法监督检查,未如实记录保险业务事项,未按规定缴回许可证原件,以优于对非关联方同类交易条件进行关联交易,部分投资管理人选聘未经董事会决策程序确定,虚假列支财务事项等。

此外,贵州银保监局还对华贵保险董事长汪振武、稽核审计部总经理吕文韬、人力资源部总经理汪骏飞等14人给予处罚,汪振武是该公司以优于对非关联方同类交易条件进行关联交易、部分投资管理人选聘未经董事会决策程序确定行为的直接责任人。

资料显示,汪振武历任美国友邦保险公司广州分公司主任、高级主任、区域经理,中意人寿保险有限公司业务总监等职务,兼任深圳新华康控股集团有限公司董事长。自2017年5月起,汪振武任华贵保险董事长一职,分管稽核审计部。

2021年10月(当年6月贵州银保监局对华贵保险启动全面调查),据华贵保险官网披露,华贵保险总经理罗振华曾在三届多彩互联网保险高峰论坛上表示,“保险企业要想走得稳、走得长远,必须正确认识严监管,遵循监管导向,敬畏规则,守住底线。”

“要想走得远,就要两手抓,抓价值成长、抓合规经营。业务是生命,合规是寿命。”罗振华认为:“以高资本消耗,追求单一的业绩增长,激进甚至冒进,是一个‘坑’,迟早是要还的。”

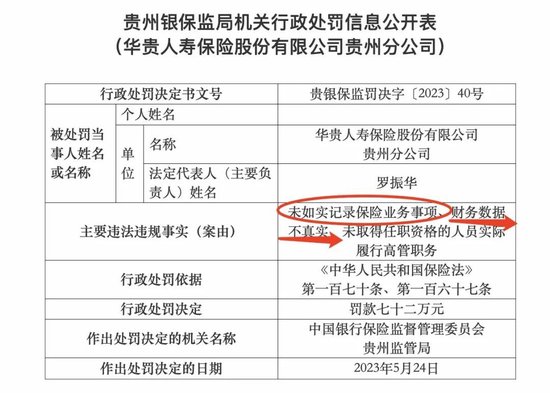

但不幸的是,这个“坑”还是被华贵保险踩中了,根据贵州银保监局行政处罚决定书显示,华贵保险贵州分公司被罚款72万元,该公司法人代表正是罗振华。华贵保险贵州分公司涉及违法违规事实(案由)为:未如实记录保险业务事项、财务数据不真实、未取得任职资格的人员实际履行高管职务。

最终,贵州银保监局对华贵保险予以警告并罚款201.5万元,对相关责任人予以警告并罚款共计67万元,其中,汪振武被罚款15万亿;同时,对华贵保险贵州分公司予以罚款72万元,对相关责任人予以警告并罚款共计9万元,撤销任职资格1人。

2022年由盈转亏逾4亿元

对于上述处罚,华贵保险在官网发布公告称,5月31日,该公司收到贵州银监局《行政处罚决定书》,本次处罚为贵州银保监局于2021年6月对公司进行的全面现场调查,涉及业务为华贵人寿及贵州分公司在2019至2021年期间的业务。

截至本声明日,华贵人寿已完成全部处罚问题的整改,并对有关责任人进行了依法依规问责,并将于规定日期前缴清全部罚款,本次处罚不影响公司正常经营,不影响保险合同客户权益。华贵人寿表示,将以此为戒,举一反三,强化内控合规管理,并严格遵照国家法律法规和监管制度规定,开展经营管理活动。

作为一家年轻的保险公司,华贵保险将自己定位为“互联网平台型保险公司”,并制定了发展三步曲,即六年盈、八年平、九年上市。

今年3月,汪振武曾对媒体表示,华贵保险选择了一条与传统保险企业差异化的“赛道”,聚焦细分市场,专注做好定期寿险和终身寿险两类产品,打造2C和2B端服务,发挥互联网、大数据优势科技赋能保险主业。通过六年的发展,基本形成华贵特色的差异化模式,在华贵保险目前的客户结构中,80后及90后占据了主流。

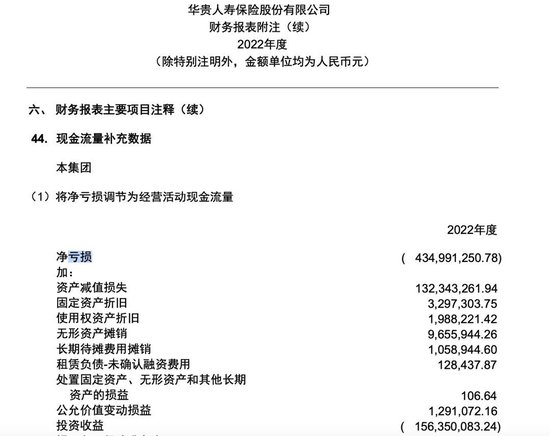

根据财务数据显示,2021年,华贵保险实现保险业务收入25.15亿元,实现盈利0.31亿元,开业五年实现盈利。但进入2022年,华贵保险增收不增利,保险业务收入增至39.21亿元,该集团净亏损金额为4.35亿元;截至2022年末,仍存在未弥补亏损金额7.49亿元。

华贵保险表示,在低利率市场环境以及优质资产项目稀缺的背景下,2022年公司投资收益不及预期,同时增提超额准备金,导致公司净利润下滑,制约公司持续盈利目标的实现。2022年末,华贵保险综合偿付能力充足率为126.98%,公司偿付能力承压,不利于新单业务的持续增长。

根据华贵保险2022年四季度偿付能力报告显示,当年累计(末)数,该公司的净资产收益率为-54.58%,总资产收益率为-2.28%,综合投资收益率也是负数,为-1.09%。2023年2月,华贵保险发布公告称,该公司发生的单项资产实际投资损失超过上季度末净资产总额的5%的事项,两项投资损失合计减少公司投资收益1907.15万元。

其中,“中邮新思路灵活配置混合型证券投资基金”实际投资损失880.66万元,该笔资产触发华贵保险止损线,经分析后将该笔资产进行卖出;“九泰锐丰灵活配置混合型证券投资基金(LOF)”实际投资损失1026.49万元,该交易对手于2022年12月发生重大处罚情况,故将该笔资产进行卖出。

2023年一季度,华贵保险继续处于亏损状态,据其偿付能力报告显示,今年一季度,该公司保险业务收入为11.88亿元,但净利润则为-6983.69万元;净资产收益率为-10.64%,总资产收益率为-0.55%。