上行趋势终结市场人士:天气仍是全球糖市最大变数

- 财经

- 2023-06-07

- 64

期货日报

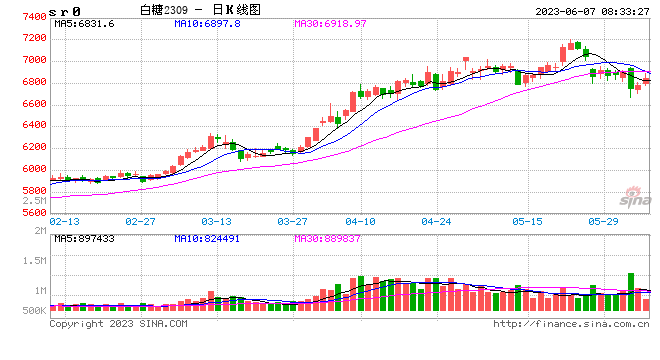

前期海外糖市供应收缩利好持续发酵,北半球甘蔗主产国产量低迷前景引发市场担忧情绪,原糖主力2307合约在4月底触及26.83美分/磅高位,进入5月后,原糖价格高位滞胀,上涨动力有所衰竭,横盘调整一月有余。当前巴西进入压榨高峰期,贸易流紧缺格局能否得到明显缓解?后期国际糖价走势如何?

天气仍是全球糖市最大变数

刘珂

1.巴西:供应边际增加,后期注意天气变化

巴西糖厂在过去4年间去杠杆化不断加速,2022/2023榨季结束时,总债务回落至660亿巴西雷亚尔,负债程度有所改善,工厂已经能够将收益重新投入,叠加整体蔗龄相对年轻,2023/2024榨季甘蔗整体加工量会有所增加。机构预计,巴西中南部地区2023/2024榨季甘蔗压榨量为5.882亿吨,较上一榨季增长5.5%;食糖产量为3600万—3800万吨,而上榨季产量为3372万吨;甘蔗乙醇产量达到260亿升,同比增加4.1%;乙醇总产量为315亿升,同比增加6.9%。

巴西中南部4月开始的2023/2024榨季尽管开榨糖厂同比增加,却因降雨推迟约10个压榨日,压榨进度慢于市场预期。4月下旬,受降雨影响情况更为严重,仅压榨甘蔗2100万吨,同比下降12.5%,但制糖比例符合预期,从上榨季的37%提升至43.8%,使得4月下半个月的糖产量仍同比增加5.85%至98.9万吨。

进入5月,天气比正常情况要干燥,这使得糖厂可以弥补一些损失的时间。巴西甘蔗大部分在5月到9月压榨,目前大约80%的压榨量已经完成。5月上半月,产糖量为252.6万吨,较去年同期的167.9万吨增加了84.7万吨,同比增幅达50.43%;累计产糖量为406.3万吨,较去年同期的274.5万吨增加了131.8万吨,同比增幅达48.04%。出口方面,巴西5月出口糖247.1万吨,同比增加56.35%。2023/2024榨季4—5月巴西累计出口糖344万吨,同比增加18.75%。巴西甘蔗压榨渐入佳境,糖市场供应边际增加。

巴西燃油市场政策改革不断推进,巴西政府宣布从2023年7月开始对汽油和无水乙醇征收每升1.4527雷亚尔的ICMS税(流转税)。另外,成立工作组研究将汽油中乙醇的强制掺混比例提高至30%之后,巴西国家石油公司(Petrobras)5月16日宣布结束石油及其衍生燃料,如汽油与柴油等与国际市场平价的政策(IPP),同时将汽油平均价格下调0.4雷亚尔/升至2.78雷亚尔/升。中短期来看,IPP政策的结束将抑制巴西国内市场油价上涨,利好汽油消费,乙醇价格受牵连下跌至15美分/磅之下的7个月低位,乙醇与原糖价差扩大至11美分/磅新高。但由于2022/2023榨季巴西糖厂已用最大比例生产糖,糖醇价差的进一步扩大使得糖产量变动的空间或有限,预计糖厂的制糖比例在47%—48.5%的高位。

最新数据显示,目前巴西中南部含水乙醇折糖价为16.50美分/磅,原糖现货价格为26.32美分/磅,最近的上涨模式仍然令糖醇价差存在近10美分/磅的巨大价差,所以巴西糖厂已经最大程度制糖。从5月上旬的数据也能得到一定印证:5月上旬制糖比为48.40%,较去年同期的40.85%增加了7.55%;累计制糖比为45.61%,较去年同期的38.50%增加了7.11个百分点。

2.印度:榨季难有增量,关注燃料乙醇计划

受天气影响,印度2022/2023榨季开局不顺。2022年四季度末,三重拉尼娜现象带来过量的非季节性降雨,使得印度甘蔗收割进度有所延误,且降雨也导致甘蔗一定程度受损,损及榨季最终产量。印度糖产量自2022年四季度以来不断下调,2022/2023榨季截至4月30日,印度全国531家糖厂中仅67家未收榨,累计生产糖3203万吨。印度全国合作糖业联合会(NFCSF)估计,2022/2023榨季印度糖产量为3273.5万吨,同比减少263万吨。从近两个榨季来看,印度在没有补贴的情况下糖出口连续创下新高,如2021/2022榨季,印度出口糖1100万吨,加上消费增长客观,印度国内库存也降至600万吨以下的近5个榨季低点。这也使得印度在2022/2023榨季无法提供更多的出口配额。

当前,得益于全球糖市场多年来的高价格和强劲需求,印度糖厂已将允许出口的610万吨糖全部运出。但是,由于产量可能下降,在截至9月30日的当前销售年度,印度不太可能允许在610万吨之外再增加出口量。相比2021/2022榨季,2022/2023榨季印度减少了近500万吨的供应量,这也是之前原糖价格大幅上涨的原因之一。后期市场需要更多关注巴西糖的供应。

2020年12月,印度政府公布计划到2025年乙醇掺混达到20%的目标,其中糖基乙醇成为关键原料。分阶段的落实目标是,在2022年11月前达成在全国范围内实现生物燃料乙醇10%的掺混目标。2022年6月初,印度总理莫迪曾宣布已比原计划提前5个月完成乙醇掺混10%的目标;在8月10日的二代乙醇厂建成仪式上,莫迪宣布在2023年开始提供20%掺混比例的燃料乙醇汽油。如果计划成功,将刺激印度糖厂从蔗汁和糖浆中生产60亿升乙醇,糖产量预计下滑600万吨以上,印度的糖产量将从每年最多3300万吨减少到2700万吨。机构预计2023/2024榨季印度将生产3250万吨糖,产量比2022/2023榨季还要下滑一些。预计转移550万吨糖,至少为500万吨出口留下空间。

印度2023/2024榨季的种植面积不太可能萎缩,因为甘蔗价格10年来一直在上涨。即使甘蔗价格不涨,甘蔗种植回报对于农民也非常有吸引力。机构预计2023/2024榨季,印度将有更多的甘蔗用于乙醇生产,预计将增加100万吨蔗糖用于制造乙醇,使蔗糖总转移量达到550万吨。

3.泰国:增产不及预期,产量存在悲观预估

泰国2022/2023榨季于2022年12月1日开始,但是推进十分缓慢。受天气影响,甘蔗产量也不尽如人意。在榨季初期的机构预估中,泰国糖业公司(Thai Sugar Millers Corp)预计泰国2022/2023榨季甘蔗收成和食糖产量将再度扩大,泰国甘蔗产量约为1亿吨,食糖产量为1300万吨。随着榨季推进,泰国2022/2023榨季截至4月上半月,累计甘蔗入榨量为938.44万吨,含糖分为13.32%,产糖率为11.74%;累计产糖量为1102.52万吨,同比增加不到100万吨,与前期预估数据差距不小。

目前市场对泰国2022/2023榨季的产量前景较为悲观,1—4月的降雨量低于正常水平,而据印度气象部门预测,5—10月的降雨量亦低于正常水平。另外,虽然甘蔗种植利润仍然高企,但2022/2023榨季甘蔗种植面积因改种木薯小幅下降3%—5%。今年前几个月较低的降雨叠加下半年的厄尔尼诺现象,二至三季度有很大概率出现少雨且高温天气。这或导致甘蔗单产出现较大幅度下降,甘蔗减产1000万—2000万吨。目前市场对泰国2022/2023榨季糖产量较为悲观的预估在750万吨左右,稍微乐观的预估在950万吨,均不及2021/2022榨季。

4.展望:暂缺乏新买家,厄尔尼诺风险隐现

从CFTC持仓来看,非商业多头持仓处于历史高位水平,截至5月23日当周,投机多头持仓为323912手,较前一周增加10438手;投机净多持仓为217982手,较前一周增加2280手,虽然小幅增加,但是继续大增的可能较小。另外,原糖净多占比在27.83%,处于历史同期高位,且多单头寸在前期的大幅上涨过程中获利颇丰,投机者有平仓兑现利润的要求。

天气因素需要关注,根据美国国家海洋和大气管理局5月15日发布的报告,2023年冬季持续厄尔尼诺现象的概率为90%。世界气象组织5月3日已宣布,今年7—9月产生厄尔尼诺现象的可能性为80%。今年太平洋地区出现厄尔尼诺现象的可能性越来越大,若发生则巴西中南部将有丰富的降水,虽然利于甘蔗丰产,但阴雨降低甘蔗的出糖率。另外,由于7—8月是南半球冬季,会出现低温、霜冻等灾害;而北半球泰国、印度则面临降雨减少、干旱等情况。有预测称,印度7月季风季节的降雨量可能低于正常水平。如果没有足够的降雨,印度的甘蔗生长会受到严重影响。整体来看,2023/2024榨季全球糖产量或恢复不及预期,供应紧张状况难以缓解。虽然目前市场尚未提前交易厄尔尼诺逻辑,但需要留意。

综上所述,在5月巴西极为利好压榨的干燥天气条件下,预计巴西糖产量大幅增加,2022/2023榨季的产量前景继续看好。如果物流情况不会进一步恶化,则巴西的供应将逐步缓解现阶段全球糖市场贸易流紧张情况。另外,由于当前糖价高位,对于进口国来说也是一种考验,需求后移对目前原糖价格来说也是短期利空,且当前非商业多头持仓处于历史高位水平,投机者有平仓兑现利润的要求,市场难有新增的大量买盘继续推高市场价格,预计近期原糖走势相对偏弱。

但是从中长期来看,2023/2024榨季全球增产空间有限,印度的燃料乙醇计划以及泰国主产区今年1月以来持续干旱,加上部分甘蔗改种木薯,北半球主要出口国产量难有新的增量。虽然厄尔尼诺现象的影响还没有显现,但是目前种种迹象显示可能性仍高,且后期厄尔尼诺现象产生影响的时间节点也需要关注。综合来看,在当下没有新利多因素出现的情况下,原糖预计高位偏弱振荡运行,但23美分/磅仍是强支撑。后期的天气问题或是新的利多增长点,继续影响糖市供应,预计2023/2024榨季全球库存存在进一步下滑的可能,原糖在调整之后继续冲高概率加大。(作者单位:广发期货)

记者观察:国际糖价持续回落?

首席记者 谭亚敏

前期受印度糖减产等消息影响,美糖价格持续上涨;近期市场的关注点转向巴西,今年巴西糖增产预期较强。由于此前市场一直在交易印度减产因素,原糖价格持续上涨,而巴西增产的利空没有体现在价格中。印度减产题材降温后,市场缺乏新的利多驱动,巴西糖生产、出口数据也较高,盘面开始出现回调,国际原糖价格持续回落。

一德期货白糖高级分析师李晓威告诉期货日报记者,国际糖价连续回落最重要的原因就是巴西供应增加,其次是天气状况良好,最后是消费端的表现没有达到预期中的乐观程度。

记者注意到,随着亚欧等食糖主产国陆续收榨,供应端除了巴西,产量基本在二季度前半段明确,全球唯一的新增供应就只能来自巴西。巴西4月刚刚开始新榨季,生产初期叠加巴西农产品丰产,港口拥堵情况非常严重,导致二季度前半段巴西虽然有新糖供应出来,但出口和贸易节奏并不流畅,国际糖价也一度刷新前高,其间也伴随着厄尔尼诺现象即将到来的预期。

李晓威告诉记者,转折发生在5月中上旬,一方面,从供应端来看,预期中的恶劣天气并没有见到,包括印度在内的年度产量预期都向上调增了400万吨,巴西乙醇优势不断降低,食糖生产比例将实现能力范围内的最大化,天气也配合甘蔗压榨生产,而物流的拥堵情况也在逐渐缓解中。另一方面,从需求端来看,中国糖进口大幅减少,其他国家也在经济衰退的大环境下限制了下游的消费和采购预期。糖市近强远弱的格局也在显示远月合约的压力和远期预期的悲观,糖价也在内忧外患中连续振荡走低,多头持仓越发谨慎,绝对价格偏高后上方空间缩短。目前,巴西的甘蔗产量、食糖产量和出口量都在大幅增加中,且尚未达到高峰,厄尔尼诺风险预期仍在但短期天气依然较为配合,中长期供应随着巴西的丰产将继续增加,糖价短缺危机也将得到实质性缓解,远期贴水结构仍将持续下去。

“今年巴西增产预期较强。一方面,由于天气条件较好,预计今年巴西甘蔗单产同比明显回升。另外,目前糖醇比处于历史高位,巴西糖厂最大化生产食糖,预计今年巴西中南部食糖产量将同比增加约300万吨。近期巴西中南部天气较为干燥,有利于甘蔗压榨作业,预计产糖量将维持高位。另一方面,我国进口减少导致短期巴西糖需求减少。国际市场供应增加但是需求减少,市场缺少买盘支撑。另外,此前市场预计巴西物流问题将导致巴西食糖出口受阻,但是5月巴西出口食糖247.1万吨,同比增加57.95%。出口量超出市场预期,国际市场贸易流偏紧的问题得到缓和。”国投安信期货白糖分析师黄维说。

市场人士认为,目前全球糖市供需呈现个别错配的状态,而完全缓解需要巴西迎来旺产季的高峰,年中前后即将有实质性的缓解,而其他国家的新作物面积和产量预期也将逐渐明朗,夏秋季节厄尔尼诺现象的影响也将更加准确,对农作物减产的预期也将在秋天得到验证。在此之前全球都将焦点集中在正在生产的巴西一方,其产量、出口和物流以及天气将时刻影响国际糖价。

“印度今年的610万吨出口配额全部发运,下榨季开始前都不太可能有印度糖流出。泰国今年年初持续干旱,加上木薯竞争优势依然较大,下榨季泰国甘蔗产量可能下降2000万—3000万吨。欧盟目前天气尚可,但病虫害增加,下榨季产量仍有少量下调空间。”李晓威说。

黄维认为,在四季度之前全球食糖市场将高度依赖巴西,巴西5月出口放量,5月底巴西港口等待装船仅有72艘,较前一周减少12只,港口压力明显有所缓解。物流问题需要重点关注高峰期间的发运是否顺畅。

“未来最大的变数还是厄尔尼诺现象风险,如果发生可能对印度、泰国、欧盟产量有负面影响,但市场在前期高点已经交易了部分厄尔尼诺预期,而目前天气状况良好,巴西产量仍有上调空间,价格将继续向下寻找需求支撑。”李晓威说。

对于后市,黄维认为,后市发展的关键在于2023/2024榨季北半球甘蔗产量。目前我国广西、云南地区以及印度、泰国主产区均出现不同程度的干旱,下半年发生厄尔尼诺现象的概率较大,今年雨季降雨大概率减少,2023/2024榨季北半球甘蔗存在减产的预期。因此,我们认为内外糖价仍然存在继续上涨的动力,关注雨季降雨及甘蔗长势。

“从国内市场来看,糖价大涨后,全国各个糖厂都在努力扶持农民恢复生产,并宣布将提高收购价格,广大农民的积极性也有所提高,预计下榨季糖总产量依然有机会提升。未来风险依然来自天气,预期中的厄尔尼诺现象是否如期来临,短期巴西干燥天气能否持续,对甘蔗生产和出口的影响都需要密切关注。”李晓威说。