中国银河:给予牧原股份买入评级

- 财经

- 2023-06-14

- 55

中国银河证券股份有限公司谢芝优近期对牧原股份进行研究并发布了研究报告《23Q1猪价低迷影响业绩,持续推进高质量发展》,本报告对牧原股份给出买入评级,当前股价为47.86元。

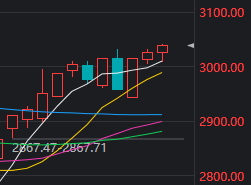

牧原股份(002714)

事件公司发布2022年年度报告、2023年一季度报告。

22年公司业绩高增长,23Q1猪价低迷影响业绩22年公司实现营收1248.26亿元,同比+58.23%,其中生猪、屠宰与肉食产品分别贡献1197.44亿元、147.18亿元,同比+59.5%、+171.66%;归母净利润132.66亿元,同比+92.16%;扣非后归母净利润130.29亿元,同比+92.03%;综合毛利率17.5%,同比+0.76pct;期间费用率7.12%,同比-1.91pct。22Q4公司营收440.53亿元,同比+94.85%;归母净利润117.54亿元,同比+752.81%;销售毛利率34.06%,同比+35.68pct;期间费用率5.35%,同比-4.29pct。分红预案:每10股派发现金红利7.36元(含税)。

23Q1公司营收241.98亿元,同比+32.39%;归母净利润-11.98亿元,同比减亏;销售毛利率1.88%,同比+24.91pct;期间费用率9.29%,同比-2.23pct。公司业绩下行主要源于生猪价格持续低迷。

22年公司生猪出栏增长52%,由高速发展转向高质量发展22年公司合计出栏生猪6120.1万头(同比+52%),其中商品猪5529.6万头、仔猪555.8万头、种猪34.6万头。22年公司养殖成本呈持续下降趋势,全年平均商品猪完全成本约15.7元/kg,其中22Q4降至15.5元/kg以下;剔除粮食价格上涨对成本的影响后,公司已基本实现年度成本下降目标。22年公司由高速发展进一步转向高质量发展,持续完善生猪养殖场区配套建设,提升生物安全硬件设施,不断强化生猪养殖的成本管理能力。23Q1公司出栏生猪1384.5万头(同比+0.2%),其中商品猪1337.5万头、仔猪41.8万头、种猪5万头。截至23Q1末,公司固定资产、在建工程、生产性生物资产分别为1074.78亿元、3.66亿元、73.94亿元,环比22年末+1.05%、-14.45%、+0.8%。2022年末公司已有养殖产能约7500万头/年。2023年公司预计出栏生猪6500-7100万头,同比+6.21%至+16.01%。

公司猪肉产品销量增长显著,同时积极实施育种战略2022年公司合计屠宰生猪736.2万头,销售鲜、冻品等猪肉产品75.7万吨(同比+159.09%),主要源于公司生产规模的扩大及产能的逐步释放。22年末公司共投产10家屠宰厂,设计屠宰产能2900万头/年;公司已在全国设立25家屠宰子公司,并继续大力推展全国猪肉销售网络。同时,公司通过进一步扩大核心种猪群规模,保持在国内生猪育种领域的领先地位,为公司不断扩大商品猪的饲养规模奠定基础。截至2022年末,公司已出资设立11家种猪公司开展种猪育种及销售业务,在提升公司育种水平的同时,向社会提供更多优质种猪。

投资建议公司为生猪养殖行业龙头,生猪出栏稳健增长,成本优势显著,公司生猪养殖业绩具备行业竞争优势。我们预计2023-2025年EPS分别3.18元、6.36元、6元,对应PE为15倍、7倍、8倍,维持“推荐”评级。

风险提示动物疫病与自然灾害的风险;原材料供应及价格波动的风险;生猪价格波动的风险;政策变化的风险等。

证券之星数据中心根据近三年发布的研报数据计算,东兴证券程诗月研究员团队对该股研究较为深入,近三年预测准确度均值为75.81%,其预测2023年度归属净利润为盈利304.4亿,根据现价换算的预测PE为8.57。

最新盈利预测明细如下:

该股最近90天内共有15家机构给出评级,买入评级12家,增持评级3家;过去90天内机构目标均价为64.95。根据近五年财报数据,证券之星估值分析工具显示,牧原股份(002714)行业内竞争力的护城河优秀,盈利能力一般,营收成长性一般。财务可能有隐忧,须重点关注的财务指标包括:有息资产负债率、应收账款/利润率近3年增幅。该股好公司指标3星,好价格指标3.5星,综合指标3星。(指标仅供参考,指标范围:0 ~ 5星,最高5星)

以上内容由证券之星根据公开信息整理,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。