骑士乳业闯关北交所,部分原料奶依靠外购,资产负债率较高

- 财经

- 2023-10-09

- 82

公开信息显示,北交所上市委员会定于2023年8月23日上午9时召开2023年第43次审议会议,,审议的发行人为内蒙古骑士乳业集团股份有限公司(以下简称“骑士乳业”),保荐人为国融证券。

骑士乳业的主营业务为牧草、玉米和甜菜种植、奶牛集约化养殖和有机生鲜乳供销、 乳制品及含乳饮料的生产与销售以及白砂糖及其副产品的生产与销售。

公司控股股东、实际控制人为党涌涛,截至招股说明书签署之日,党涌涛直接持有公司 34.70%的股份,为公司第一大股东。

本次IPO拟募集的资金主要用于骑士乳业奶牛养殖项目。

募资使用情况,图片来源:招股书

报告期各期,骑士乳业的营业收入分别为7.07亿元、8.76亿元、9.48亿元,归属于母公司所有者的净利润为2288.15万元、5572.72万元、7162.39万元,呈现较大幅度的波动。公司主营业务涉及农业、牧业、乳业、糖业四个板块,报告期公司盈利主要来源于牧业、乳业及糖业,净利润波动较大主要是糖业板块毛利波动较大所致。

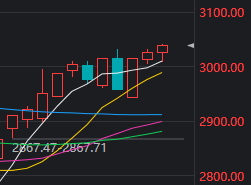

基本面情况,图片来源:招股书

报告期各期,骑士乳业的整体毛利率分别为15.38%、20.46%、21.37%,报告期内毛利率波动主要由糖业板块引起。糖业板块各期毛利率为 4.73%、13.90%、8.15%,主要受报告期内糖价波动、甜菜成本等因素影响。

报告期内,公司主营业务收入主要来自于内蒙古自治区,2020年度、2021年度以及 2022年度,该区域主营业务收入占公司全部主营业务收入的比例分别为65.04%、 69.44%、74.47%,公司的生鲜乳及乳制品产品较少涉足较发达的中、东部地区。公司能否实现进一步向外拓展业务存在一定的不确定性。

公司乳业板块乳制品生产的重要原材料为生鲜乳,除自有牧场供给部分生鲜乳外,公司大部分原料奶依靠外购。发行人外购生鲜乳供应商根据是否需要按约定保证发行人供应可分为自控奶站及外调奶站,报告期内,发行人向外调奶站采购占比分别为 38.87%、45.49%、40.97%。发行人外购生鲜乳供应商的采购渠道可分为大型合作牧 场、专业合作社和生鲜乳贸易商,2020年外购生鲜乳供应商全部为大型合作牧场和专 业合作社,2021年起外购生鲜乳供应商新增了生鲜乳贸易商。

报告期内,公司牧业板块来自中国蒙牛乳业有限公司所属公司的收入占公司牧业板块收入的 94.26%、93.31%、92.71%。公司糖业板块报告期内对浙江杭实善成实业有限公司销售额占糖业板块总收入的 36.91%、44.39%、27.91%。公司对中国蒙牛乳业有限公司销售的主要产品为生鲜乳,对浙江杭实善成实业有限公司销售的主要产品为白砂糖。

此外,报告期各期,骑士乳业合并资产负债率为 66.92%、69.47%、69.83%,公司的总体负债水平高于同行业可比上市公司,主要原因系公司业务规模扩张较快,流动资金需求较高,融资渠道较为单一且主要以债务融资方式筹资。