周期性行业的投资风险

- 财经

- 2023-07-02

- 64

周期性行业的投资风险

风险提示:本文为转载文章,所提到的观点仅代表个人意见,所涉及标的不作推荐,据此买卖,风险自负。

作者:基金从业二十载

来源:雪球

周期性行业定义:企业的经营随着宏观经济形势的变动而变动的公司。

周期性行业的特点:经济形势好的时候,企业经营向好,反之则下降。产品没有定价权,产品价格随着市场大幅波动。

周期性行业产品价格:经济形势好的时候,价格上涨,反之下降。

周期性行业分大类:强周期性行业和弱周期性行业。

周期性行业细分行业;金融、地产、石油、化工、钢铁、有色金属、机械、粮食、猪、鸡等公司。

俗话说:万物皆周期,就看具体行业受周期影响的大小而已。影响强的为强周期性行业,一般制造业无论使用的原料和产品依然受经济周期的影响,为弱周期行业,

本文分析的是强周期行业的风险。

01

金融行业的风险

这里具体分析银行业的风险。根据杜邦公司三种商业模式:银行业是典型的靠资产倍率系数盈利的行业,杠杆率极高。根据巴塞尔协议8%的资本充足率,杠杆系数12倍。

由于杠杆率极高,银行业一般在发生经济危机时,不是死掉就是半死不活。08年危机时,世界最大的银行花旗银行的股价跌到0.7美元惨烈景象历历在目。许多小银行倒闭。

国内银行倒闭的目前还不多,只有包头银行。目前国内大行的利差率为1.3%左右,而有的银行坏账率已超过1%。

国内银行的经营模式:大行获取存款成本低,贷款利率低,利差率低,贷款客户为优质客户,坏账率低。而中小银行获取的成本高、贷款利率高,利差率大,贷款客户质量低,坏账率高。按照风险从小到大排序为:

大行 —全国性的股份制银行—地方商业银行—农村商业银行—信托

在上市公司的报表我们看到:地方商业银行和农村商业银行的业务增长远高于四大行,赚的都是风险极大的钱。

银行业的黑洞:国外只有当经济危机来临的时候,银行的高管才知道下属分行的真实坏账率。国内同样,我相信没有一家银行董事长知道各分支行的真实坏账率,上市公司披露的都是给银行董事长和投资者看的。各具体贷款单位有多少循环贷只有支行行长知道,连直接上级行都不知道。浦发银行百亿循环贷暴露,仅仅揭开了行业一丝缝。全国银行有多少只有鬼知道。

我们投资是一辈子的事情,一是我永远看不懂银行的报表,更无法判断它的真实性。二是长时间投资期间总会遇到几次经济危机,你不知道哪天会发生,所以为了避免投资打水漂,笔者从不投银行股。可大部分人会说:即使发生经济危机,国家会救,是的,国家是不会让银行死掉,但国家不会不负担你的投资亏损。

02

地产行业的风险

地产的生意模式和银行类似,也是低毛利、高杠杆的行业,这样的模式本身就具有极大的风险。

项目利润极不稳定,由于低毛利、高负债,一旦产生库存,超过一定时间卖不出去就会亏损。看看去年发生的几大民营地产公司是不是都是这么死掉的。

地产股的报表你永远不要相信,它的库存到底有多少损失,他们自己都不知道,上市公司在不爆雷的情况下,谁也不会计提,因为那样会影响信贷额度。如果都爆雷的话,比着计提,你亏50亿,我就亏100亿,财务洗澡大比赛,试想,这些公司多少年能挣100亿真金白银,投资这样的企业不是价值毁灭吗?

目前国内地产行业由原来的朝阳行业转为夕阳行业,销售90%的公司肯定会每况愈下,这是行业最大的风险。

03

其它大宗原材料及农产品公司

这些公司终端产品的价格伴随经济周期大幅波动,现阶段在周期的哪个阶段谁也说不清楚,所以上市公司的利润永远无法预计,这类公司根本无法做价值投资。

以三一重工为例说明:

三一重工股价自2017年初5元启动,至2021年2月股价涨到近50元,四年涨了10倍。这轮周期是国内大基建和房地产所带动,中国房地产销量21年达到18万亿最高峰,可这类周期股的股价提前一年达到高峰,所以你根本无法用宏观经济数据投资周期股。

大部分散户是如何操作的呢?开始参与的人不多,随着股价上涨,参与的人越来越多,直到最高点区域,股价回头后,依然交易量很大,许多人认为千金难买牛回头,不断买入,回过头来看,绝大多数买在次高、最高点。这时不只是散户狂热,当市值接近5000亿的时候,连上市公司大股东也忍不住出来喊话:公司市值到万亿时,给全体员工发10亿奖金。看看吧,这时候公司还认为它的股价还能翻一倍。没想到这时的股价已是末日临头了。

周期股的股价是随着产品的价格波动而波动,一般投资者,你根本没有能力预测这种价格变动,一旦看反价格,就会造成毁灭性的风险。

研究员的话也不要听、他们也是算卦,没有人能预测周期拐点。股价也不会完全按照经济周期走,有时候提前,有时候滞后,所以投资这类强周期股要特别小心,这类公司不适合价值投资。

国内制造业该类公司特别多,投资时一定要看清楚你所投资的企业是否是这类企业,最简单的方法是能否在市场上查到公司产品的报价,如果能查到就是有市场价格的产品,都属于强周期性行业。

周期性企业的股票价格坚决不能看PE来判断是否便宜,如果这样看正好看反了,周期最低迷的时候,是该类企业PE最高的时候,经济最景气,该类企业盈利最强,是PE最低的时候,一旦周期向下,产品价格大跌,股票也会大跌。最明显的例子就是去年末到现在碳酸锂的价格,碳酸锂自2020年最低迷时的4万多每吨,两年最高涨到60多万每吨,去年年底至今,四个月的时间从60多万每吨,迅速下降到20万以下。如果按照业绩和PE买股的人,必会遭受极大损失。一般投资者看不懂,有些企业PE5倍,认为太便宜了,就会买入。这样你正好买在最高点。看看赣锋锂业股价走势:

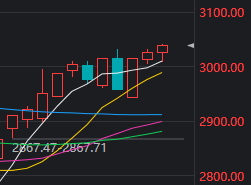

是不是从高点下跌目前股价去掉了原来的百位数,股价仍在持续下跌中。而目前市盈率只有6倍,这时静态的,到年底,即使股价不跌,随着业绩下降,估值会上升。由于周期的高点刚过,股价未来会持续下去,直到下一个周期到来,这期间多长时间,只有神仙知道。

最后结论:强周期性行业风险极大,难以把握,不适宜做长期价值投资。

行业类基金该如何投资呢?通过为期七天的微信群+小雪1对1亲密陪伴式教学,教你一套系统的基金投资方法!

希望小雪的7天精品课程可以帮到大家,让所有雪球用户能够明明白白地认识基金投资!微信扫描海报二维码,即可报名!

风险提示:基金有风险,投资需谨慎。本课程为雪球基金发起,仅作为投教科普,不构成投资建议。

雪球基金是获证监会核准的持牌基金销售机构,提供安全高效的基金投资服务。