洞玉明对公募行业的全盘思考:扩大产能不是基金经理的简单叠加

- 财经

- 2023-02-07

- 195

六里投资报

在中欧基金2023年度投资策略会上,中欧基金董事长窦玉明就中国公募基金行业发展的现状及未来,分享了他的思考。

窦玉明提出,公募基金是“一手担两边”,一边是实体企业,一边是广大投资者。既要为大众理财,创造投资收益,同时也要将资金资源有效分配给最有价值的实体企业。

随着基金市场扩容,公募基金面临的问题是,可能管理规模到达一定水平时可能就会遭遇瓶颈,质量不稳定,管理难度急剧上升。

而相比之下,国外管理规模较大的基金,单只基金能达到万亿人民币。究其原因,主要在于国内公募基金公司缺少有效的团队化协作。

公募基金投资,未来不是依靠一两个基金经理,那是不可持续的,也无法为万千大众管钱。

对此,窦玉明提出,要优化公募基金“产能”,并不是基金经理的简单相加,而是要走向团队化,从“手工生产模式”,走向分工专业化、模式标准化。

投资报整理了窦玉明的交流要点和精华内容:

1.发展到今天,行业规模增长这么多,股票基金的基金经理平均管理规模变化不是太大。

现代生产方式不应该是简单地增聘基金经理。

以制造业举例,增加产能不是再雇一个人手工做汽车,而是通过专业化、更细致的分工来实现,

有做轮胎的、有做方向盘的、有做外壳的、有做电力系统的,每个岗位都做得很专业。

反观基金业,每个研究员把自己的行业做得非常专业、精深,大家合在一起最终把投资做好,这样才能保证质量。

2.为什么说基金经理需要20年沉淀?

按照一般来算,优秀的研究员需要10年。做10年研究员之后,做基金经理、做投资,需要经历两个牛熊的周期。

一个牛熊周期至少是5年,经历两个周期才成熟。

所以,相对成熟的基金经理大约需要20年。

3.一个人能够研究明白的股票是有限的。

如果要投资1000个股票,都想研究明白,绝对不是单个人可以完成的。

需要把团队进行专业化的分工,每个人有一块自己的“领地”,深度研究,共同协作。

看起来简单,但难在哪里?

基金行业类似于制造业,很多学习都是碎片化的,分散在各环节,需要每个环节一点点进步、迭代,要靠时间一点点积累Know How。

金融行业也是

实体经济一部分

好的金融企业、好的金融系统是什么样的?

好的金融系统是将资金、资源,分配给最能创造价值的实体企业,从而推动社会进步。

所以金融行业非常有价值,它可以很大程度上影响资金分配给谁。

金融行业不是一个虚拟行业,本身也是实体经济的一部分。

基金行业是金融行业中的一员,它有着特殊的使命。

作为直接融资机构,基金行业一边连接实体企业,一边连接广大投资者,中间没有其他环节。

如果公募投资的方向正确,实体企业要获取的收益能直接归投资者所有。

如果公募投资能力不够,选了不好的企业,风险会传导给投资者。

所以对于公募基金来讲,我们的使命是首先为大众理财,为万千大众共同富裕增加财产性收入做贡献。

这就需要将资源分配给最有价值、最有能力的实体企业。

对基金行业有一个平常心预期

既不要神化,也不要黑化

公募基金怎样实现使命?

2021年,我们第一次以‘看见’为主题做年度策略会。

是希望帮助广大投资者能够更加了解基金行业,

让基金行业从过去大家认为比较神秘的行业,走下神坛,变得更透明、可预期,变成一个普通的行业。

基金行业在中国是新兴行业,发展历史只有短短20多年。

所以,大家对这个行业还是在了解过程中。

这个行业产出的投资业绩又有一定波动性,有时非常耀眼,有时会损失惨重,所以它的可预期性看起来没有那么好。

在市场牛市的时候,基金公司包括基金经理,经常会被神话,抬上“神坛”。熊市的时候又会被“黑化”。

在我看来,需要重新对基金行业做新的定位,

既不要神话,也不要黑化,我们就是一群普通人,从事着一个普通的行业。

这是我们做‘看见’这个主题的初心,希望更加能够打开基金行业,让投资者不光知道产出的结果,而且知道产出的过程,

对整个行业也有更多的认知,建立更稳定的预期。

公募基金是一个传统的、

变化缓慢,有稳定套路的行业

什么是不普通的行业,什么是普通的行业?

很多走在前沿的科技型行业,变化日新月异,这些行业是不普通的行业,透明度也不高,公众较难理解。

但基金行业不一样,这是一个传统行业,和广大投资者所在的行业有相似性。

像大家可能是医生、教师、工人、公务员,很多职业已经存在上千年或者几百年了,相对稳定,形成了很标准的工作“套路”。

基金行业不是前沿的新兴行业,很多全球性的基金公司存在了上百年,所以这是一个传统行业。

传统行业的特点是变化并没有那么快,

今天基金经理、研究员干的事,和50年前基金经理、研究员干的事差异不大,工作方式也相似。

过去这些年在投资管理理论上没有太多创新,教科书上的理论都是很成熟的理论。

包括基金产品也没有太多的创新,无非是将全球比较成功的产品拿到中国来用,国内首创的东西较少见。

我们的研究方法、估值方法等,总体都是比较成熟的。

基金行业要做的,不是进行理论创新,反而应该扎扎实实回归细节。

公募基金要牢记自己的使命

要做“国民车”

我们的行业应该向谁学习?

国内某龙头车企,原来做电池,后来做汽车,这是一个传统行业。

制造企业不断学习全球优秀经验,一点一滴在中国落地实践,逐渐通过自己的努力缩小与世界的差。这样的企业最值得基金行业来学习。

基金行业还需要突破的就是,学习过程当中要记住我们的使命,公募基金要为万千大众服务。

目前公募基金客户数量有几亿,不可能为几亿人做定制化 “豪车”,我们应该做“国民车”。

扩大产能不是

基金经理简单叠加

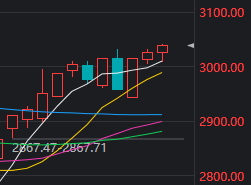

目前公募管理规模大约26万亿,权益基金大概是6-8万亿。

对比全球最大的股票基金公司,一家管理大约3万亿美元,也就是20万亿人民币。

国外较大规模的单只基金将近1万亿人民币,国内单只基金的管理规模为什么现在还达不到这个水平?

主要原因是整体生产方式不够标准化,团队配合不够。

类比造车,现在基金行业仍像手工制作汽车,基金经理全程从方向盘、外壳等等都是自己做,

没有专业化分工或团队协作,或者协作做得不够好、专业分工不够好。

落实到基金行业,就是基础研究做得不够扎实,互相配合不够密切,所以很多事情基金经理自己从头做到尾。

基金行业发展到今天,单个基金经理平均管理资产规模,和20年前相比差异没有太大。

如果用基金经理人数简单叠加来实现管理规模扩大,这不是现代生产方式。增加产能也不是多雇一个人手工做汽车。

应该通过专业化、更细致的分工,有做轮胎的、有做方向盘的、有做外壳的、有做电力系统的,每个岗位都做得很专业。

每个研究员把自己的行业做得非常专业、精深,大家合在一起最终把投资做好,这样才能保证质量。

我们希望被大家‘看见’的就是这些,

公募基金投资,未来不是依靠一两个明星基金经理,那是不可持续的,也无法为万千大众管钱。

我们希望大家看到的不是一两个明星,还要看到明星基金经理背后的团队力量,这些分析师、基金经理的相互配合。

除了投资研究,还有交易人员、风险控制人员、绩效评估人员,每个岗位都是非常专业地在做这件事,这是我们做‘看见’这个主题背后真正的动因、初心。

国内主动投资基金经理,

长期来看战胜指数的比重仍然较高

中欧基金目前还是一家主动投资基金公司,在整个领域配置当中还是做主动投资的。

为什么我们聚焦于做主动投资?

到今天为止,中国股票市场、债券市场还不是有效的市场。

中欧基金的主动投资基金经理,行业的主动投资基金经理,过去长期来看,能够战胜指数的比重仍然较高。

像美国这样的市场,可能一半以上的基金经理战胜不了指数基金。

但是今天在中国,依然有很大机会战胜市场。

一个成熟的基金经理

需要20年的时间来积累

谈完了整个中欧基金的定位想法,接下来简要分享下中欧基金在五个领域的耕耘实践。

第一,主观基本面。

这是中欧基金的立身之本、看家本领。

中欧长期业绩表现不错,要想做好这一点的核心策略,就是一个词“协作”。

目前中欧基金投资的股票数量有1000余个,靠任何一个人都无法做到这项工作了。

一个人,不管是研究员还是基金经理,能够研究明白的股票大概20个。

如果要投资1000个股票,都想研究明白,绝对不是单个人可以做的。

怎么进行专业化分工,每个人有一块自己的“领地”,研究明白,协作在一起。

看起来简单,但难在哪里?

制造业的成长比较缓慢,基金行业也是制造行业,很多的学习都是碎片化的,分散在各环节,每个环节一点点进步、迭代,要靠时间一点点积累Know How。

我们要培养研究员、培训基金经理,一点点积累、一点点练,培训完要到实践当中练,

学完之后还要相互交流,相互的想法碰撞在一起。

最后,怎么让这些聪明的人能够高效配合在一起?这是非常难的,需要靠时间,而且要坚持不懈每天迭代。

中欧基金希望成为一支研究深入、协作密切的团队。未来我们有信心将这件事做好。

基本面量化和主观基本面

各有好处,也各有弱点

第二,基本面量化。

基本面量化过去在全球发展的速度很快,在美国,基本面量化领域的规模,差不多要超过主观基金了。

主观基本面和基本面量化有什么区别?

真正的区别就是,最后投资决策是计算机还是人。

中欧的基本面量化团队建立了7年历史,也有不错的业绩。

基本面量化团队和主观基本面团队的主要区别,在投资决策这个环节。

研究的环节比较类似,量化和主观定性的投资团队是共用中欧基金的研究团队,都是在基本面研究团队的支持下,把每个公司研究清楚。

做投资决策、投资组合的时候,主观基本面的基金经理是自己拍板决定,量化团队是用模型决定怎么做投资决策。

模型从何而来?

基本面量化的投资模型的来源,是用国内外最优秀的定性基金经理为量化基金经理提供模型。

比如周蔚文,他有20年的投研经验,是比较成熟的基金经理。

量化团队要向周蔚文学习,学习他怎么选择股票、怎么做投资组合,将他脑子当中的想法“抽”出来,变成一个计算机模型,固化下来。

不仅是从周蔚文那里学习,也可以从公司其他基金经理身上学习,还可以从全球优秀的基金经理学习,

把他们过去的投资实践,好的方法提炼出来,变成很多个策略叠加。

基本面量化的优点是Alpha相对更稳定。

超额收益不一定高,但是更稳定。

这就要看投资者自己的选择,你喜欢更稳定的,还是可以承受一些波动,希望追求更高的Alpha。

量化第二个好处,策略覆盖面更广。

用模型选股,可以在几千个股票当中选择。但是主观基本面的基金经理不可能覆盖那么广的股票,哪怕有团队支持,可能也只能在100、200个公司里面选择,所以量化会更加广。

量化还有一个好处,积累性强。

可以随着公司往前走,学习更多的优秀基金经理的想法,都累积到公司的模型当中去。

主观基金经理一旦离开了,继任者不一定可以很好地学习、延续,这是量化和主观的区别。

多资产策略,

为投资者提供解决方案

第三,多资产策略。

全球来看,最主流的策略是权益、固定收益和多资产。多资产策略的主要价值是提供解决方案。

对投资者而言,你买一个解决方案,你就不用买其他的,也就是买一个基金解决一系列问题。

中欧基金多资产策略的特点就“纪律化”,对基金经理的资产配置有严格的要求,不能越线。

债券投资最核心的是中观

第四,固收策略。

中国的固定收益市场和股票市场比起来,是一个正在发生变化,还没有变化完整的市场。

前几年国内开始打破债券刚兑,整个债券投资方式正在经历深刻的变革。

过去的成功不代表未来能成功。

直接对标成熟市场,债券投资应该怎么做?

我们认为,债券投资最核心的是中观,

债券是自上而下、自下而上配合,结合点在中观。

中观的看法,行业的配置、区域的配置等等,决定一个公司投资业绩的关键。

全球投资

境内外一体化运作

第五,全球投资。

中欧基金的做法是采取境内外一体化运作。

整个投资研究,境内外强调的是一体化,共用一个研究团队。

包括股票研究、债券研究都是境内外双向覆盖的。

股票研究员既研究在中国上市的,也研究在境外上市的,债券也同样。

2022年,中欧基金香港子公司被《财资》(The Asset)评为亚洲G3债券香港地区顶尖投资机构第9名。

每一个基金经理都需要有全球化的视野,否则你可能投资无法做好,我们要做到“既见树木又见森林”。

基金有风险,投资需谨慎。以上内容仅供参考,不预示未来表现,也不作为任何投资建议。其中的观点和预测仅代表当时观点,今后可能发生改变。未经同意请勿引用或转载。