去年A股市场仅完成两例 借壳上市渐失优势

- 财经

- 2024-02-22

- 60

证券时报记者 王一鸣

重组上市(俗称“借壳上市”)曾被认为是跻身A股市场的捷径,如今走这条捷径的公司却越来越少。

据证券时报·e公司记者统计,2019年、2020年、2021年宣布借壳上市失败(包括主动终止、被否等)与完成的案例比分别为8∶8、6∶8和6∶2,而在2015年高峰期,失败与完成的案例比为13∶33。在已过去的2021年,完成借壳上市的A股公司仅有两例(以相关资产过户完成为界),分别为:返利科技借壳昌九生化和上海外服借壳强生控股。

借壳为何降温?

在采访中,注册制的铺开、新退市制度实施等被归结为借壳降温的主要因素。

武汉科技大学金融证券研究所所长董登新认为,自2019年注册制开始试点以来,A股市场包容性大幅提升,IPO的门槛和成本大幅降低。对很多企业,特别是创新型企业来说,与其去冒险买壳,不如选择IPO。“借壳市场的现状也是各项制度实施效果的体现。一方面是注册制改革的铺开,另一方面是新退市制度的通畅,取消了暂停上市和恢复上市环节等,封杀了一些垃圾股保壳运作的时间、空间,投资者心态和市场生态也随之发生了改变,借壳和二级市场炒壳越来越没有了市场,参与炒壳的风险大幅提升。”

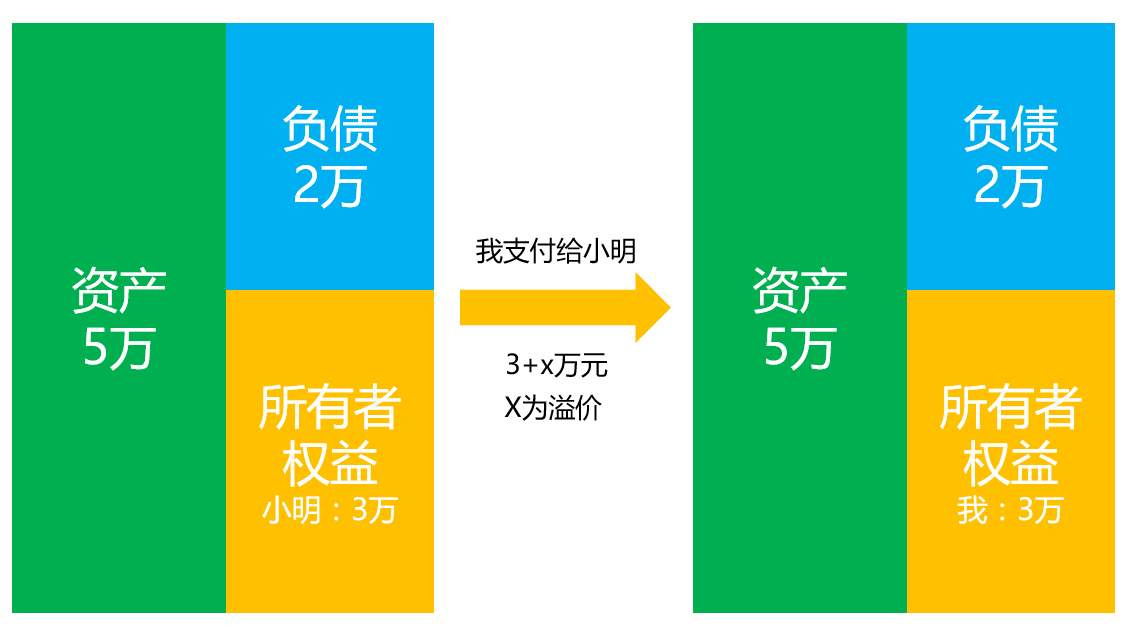

数据显示,2019年至2021年,A股IPO家数分别为203、437和524家,增长显著;同期退市公司家数分别为10、16和18家;而借壳上市失败与成功案例之比却逐年走高。在2021年,共有6家企业宣布借壳失败,完成借壳的A股公司仅有两例。资深投行人士王骥跃对证券时报·e公司记者表示:“借壳上市的成本其实远高于IPO,借壳上市和IPO都要稀释股权,但IPO是新股换资金公司使用,而借壳就是白送股权换上市。之前一些公司选择借壳,主要原因是IPO太慢,但注册制改革对很多企业来说IPO路径更畅通了,借壳案例自然减少。另外,IPO对规范性的要求会更严格,核查力度要求更高,虽然借壳会略松一些,但两者已经越来越趋同了。”

在上海本地某券商高层看来,相比IPO,一些借壳方给出了业绩对赌,相较IPO付出了更高成本,但好处是注入资产的交易估值会随着业绩承诺水涨船高。他同时指出,借壳上市中的业绩承诺对于上市公司而言并非没有风险,从过往案例来看,部分公司非但业绩承诺不达标,当初约定的补偿也无法兑现,重组双方由于业绩补偿诉诸公堂的案例也并不鲜见。

创业板借壳首股未落地

值得注意的是,此前,政策上对于借壳上市有松亦有紧。

对于创业板被允许借壳后的市场动向,外界一度颇为关注。不过,两年多时间过去,“创业板借壳首例”尚未落地,其间不乏尝试者。例如,2020年11月,普丽盛披露重组预案,主营IDC的润泽科技拟借壳上市;之后公司回复了相关重组问询,并进行了对应的审计、评估工作。2021年6月该次交易申请获得受理,之后经历了三轮审核问询,至今年1月5日,普丽盛披露重大资产置换、发行股份购买资产并募集配套资金暨关联交易报告书(草案)。据披露,该次交易尚需获得深交所审核通过、证监会注册。

除了普丽盛,爱司凯也曾于2020年5月发布重组预案,从事IDC业务的金云科技拟借壳上市。在获得受理前,该交易收到了多轮重组问询函,问询内容包括金云科技的盈利预测依据、核心技术人员稳定性、内部控制制度是否健全、财务会计是否规范等,问询函还明确要求不得使用“基本满足”“不排除”等表述回复。至2020年12月,该重组申请获深交所受理,在2021年1月发出首轮审核问询后,同年5月,公司方给出首轮回复,去年9月17日,深交所给出了第三轮审核问询,之后公司再无回复借壳上市,并于当年11月30日撤回了重组申请。

在一些案例进展缓慢抑或屡屡受挫之际,外界颇为关注的是,未来借壳市场会出现何种趋势。

国资成借壳市场主角?

“相对于民企来说,国资整合既有壳公司的动力更足,壳的谈判非市场化程度也较高,所以有望成为未来借壳上市的主角。”王骥跃判断,当前借壳交易最大的困难并不是监管部门审核借壳上市,而是交易本身的达成,优质的拟借壳资源并不多,而壳却越来越多。

从2021年已完成的两个案例来看,其中于去年9月完成资产过户的上海外服借壳强生控股,便属于国资整合范畴。回溯2020年5月的重组预案,久事集团拟将持有的强生控股40%股份无偿划转至东浩实业;强生控股拟以全部资产及负债与东浩实业持有的上海外服100%股权等值部分进行置换;强生控股拟向东浩实业发行股份购买差额部分;此外,公司拟向东浩实业非公开发行股票3.16亿股,募资不超过9.73亿元,拟用于标的资产投资项目、补充流动资金及偿还银行贷款。

强生控股预计,交易完成后,上市公司控股股东将变更为东浩实业,东浩兰生集团获得公司控制权。同时,拟置入的上海外服的资产总额、资产净额与交易价格的较高者、营业收入指标均将超过上市公司对应指标的100%,且主营业务从出租汽车运营等业务变更为人力资源服务,因此构成重组上市。

据披露,久事集团由上海市国资委100%控股,东浩兰生集团亦为上海市国资委控股。作为上海国资旗下的上市公司,强生控股此次重组也被视为国企改革的重要案例。久事集团总经济师鲁国锋在彼时重组说明会上介绍,2019年9月5日,上海市发布了《上海市开展区域性国资国企综合改革试验的实施方案》,要求着力推动混合所有制改革,明确到2022年在国资国企改革发展重要领域和关键环节取得系列成果,形成符合高质量发展要求的国资布局,国企主业核心竞争力明显增强。强生控股本次重大资产重组符合上海市国资国企改革的精神。

分拆上市+借壳上市