美国经济展望2024

- 财经

- 2023-12-25

- 77

美国经济展望2024

文:任泽平团队

1美国经济:能否软着陆

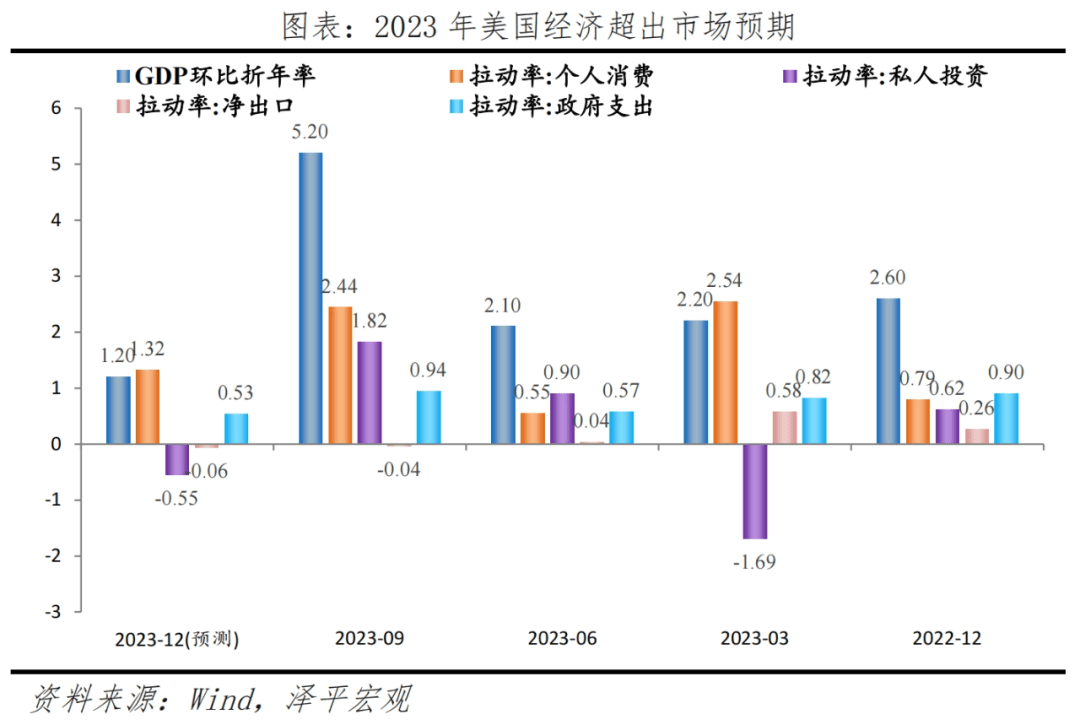

2023年美国经济的整体表现与市场预期大相径庭,2022年底市场几乎“一致”认定今年美国将发生衰退。但2023年的美国经济不仅没有着陆,反而还有所企稳。住宅投资、非住宅投资、消费、政府支出拉动经济增长,叠加去库周期接近底部。(参见《美国经济为何强劲:原因及启示》)

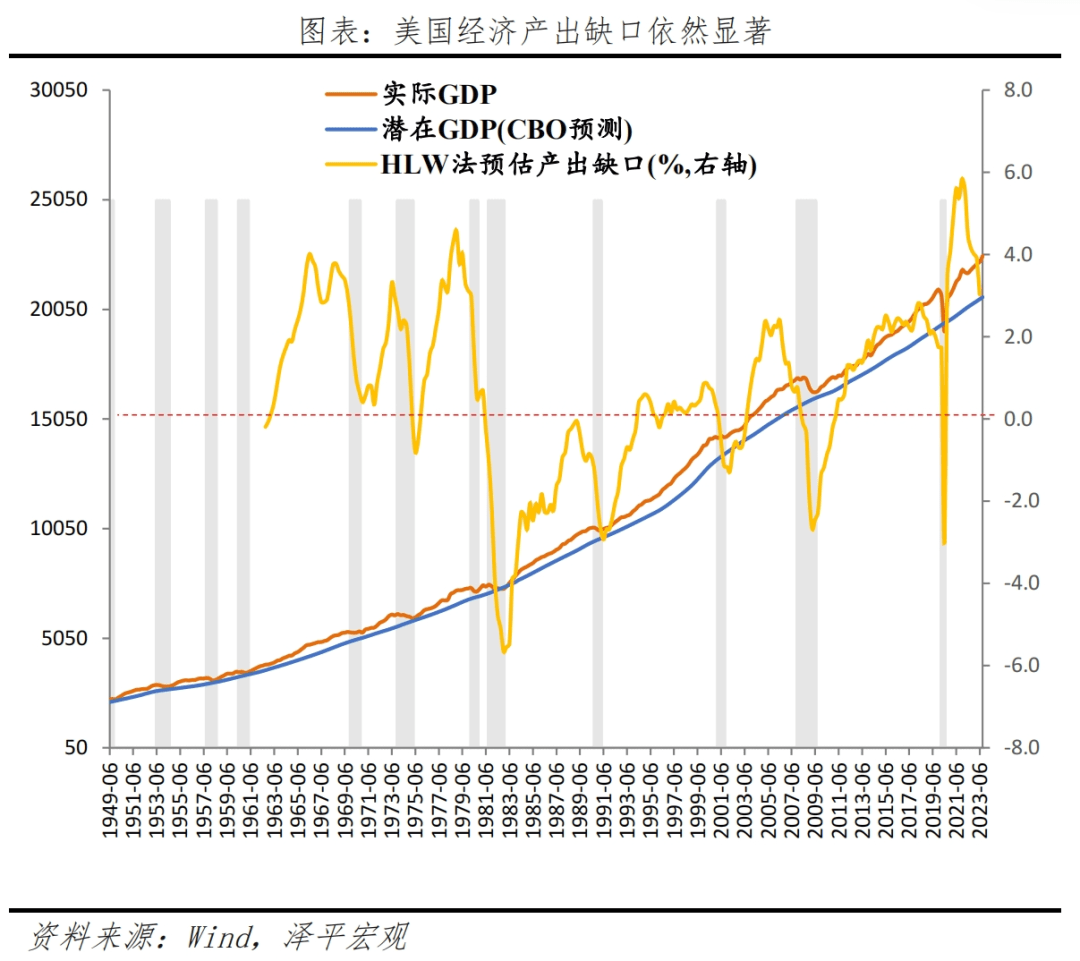

美国经济产出缺口依然显著。以百分比衡量的产出缺口虽有所回落,但截至2023Q2依然高出趋势约3%,也高于疫情前2%的平均水平。并不具备短期硬着陆预期。

我们认为2024年的美国经济基准情形依然是“软着陆”,上半年经济并没有大幅放缓的风险,整体的走弱需要等待下半年的到来。全年来看,经济增长放缓至1.5%-2%水平,核心通胀保持在2.5%-3%区间;在此基础上,我们认为联储最快会在2024Q3开始降息,全年降息约50-75bp。

我们从三部门经济运行和自然利率进行分析:

居民部门资产负债表依然健康,有进一步扩张的空间,2024年将继续支撑美国经济。这得益于财富增值和可支配收入改善,加杠杆空间充裕、且资产价格稳中有升。

企业部门受益于居民的强劲消费支出,税前收入和现金流续创历史新高;支出上,受益于低息环境前置增发的大量债券,以制造业企业为主的各类企业利息支出率仅小幅上升,净利润率未明显承压。同时投资侧受到多轮产业政策提振,整体表现强势。2024年或面临较大的付息压力,抑制企业投资和劳动力需求。

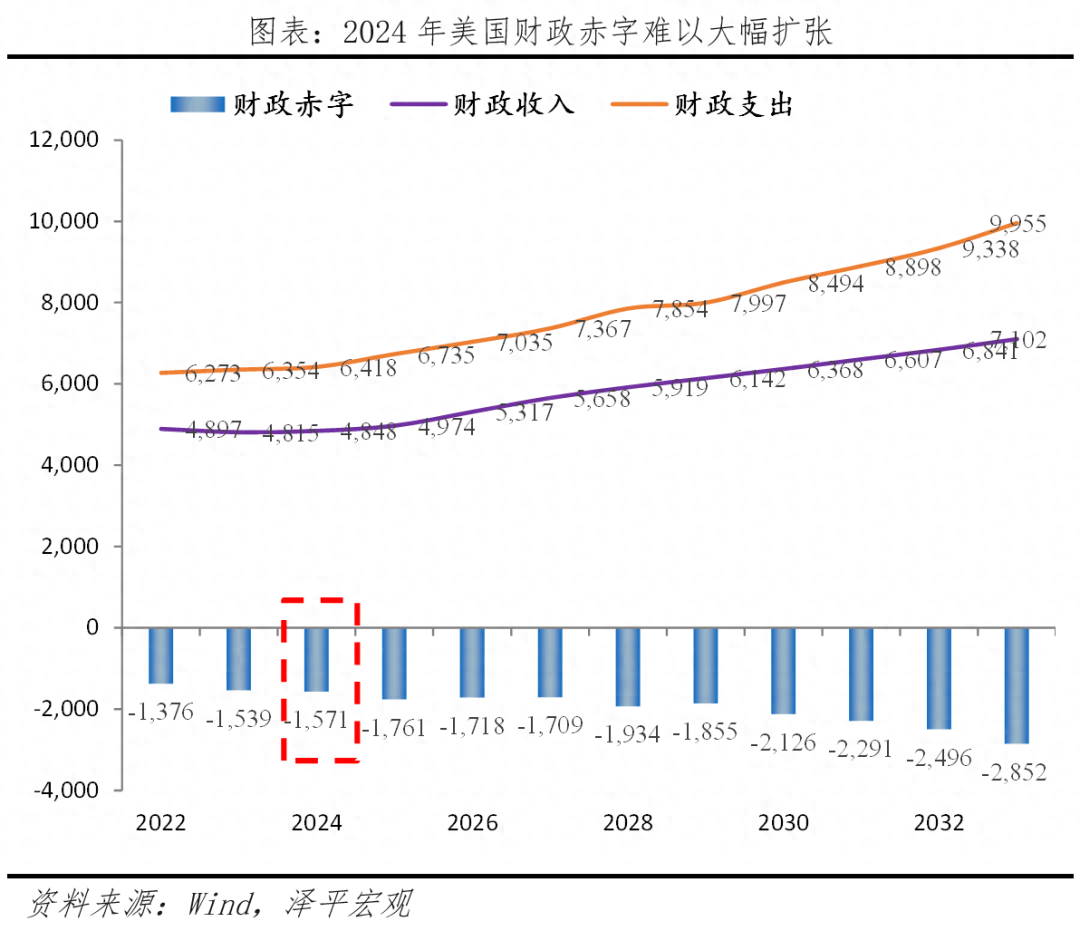

2024年政府部门财政扩张的力度将放缓,尤其是“非国防非必要支出”分项将成为大选年两党博弈的焦点。随着高利率水平的延续,美国政府利率支出占GDP比重将进一步升高,挤压美国基础赤字率,压制财政刺激经济的力度。

长期看,疫后自然利率或已结束下行趋势,叠加通胀预期小幅上行,高位的政策利率所对应的限制性幅度并不算强。

2 货币政策:利率高点已至,实质性降息需等到2024年下半年

2023年12月美联储议息会议中,美联储明确表示开始转向讨论降息可能。货币政策目标走向了抗通胀、稳增长的双平衡。

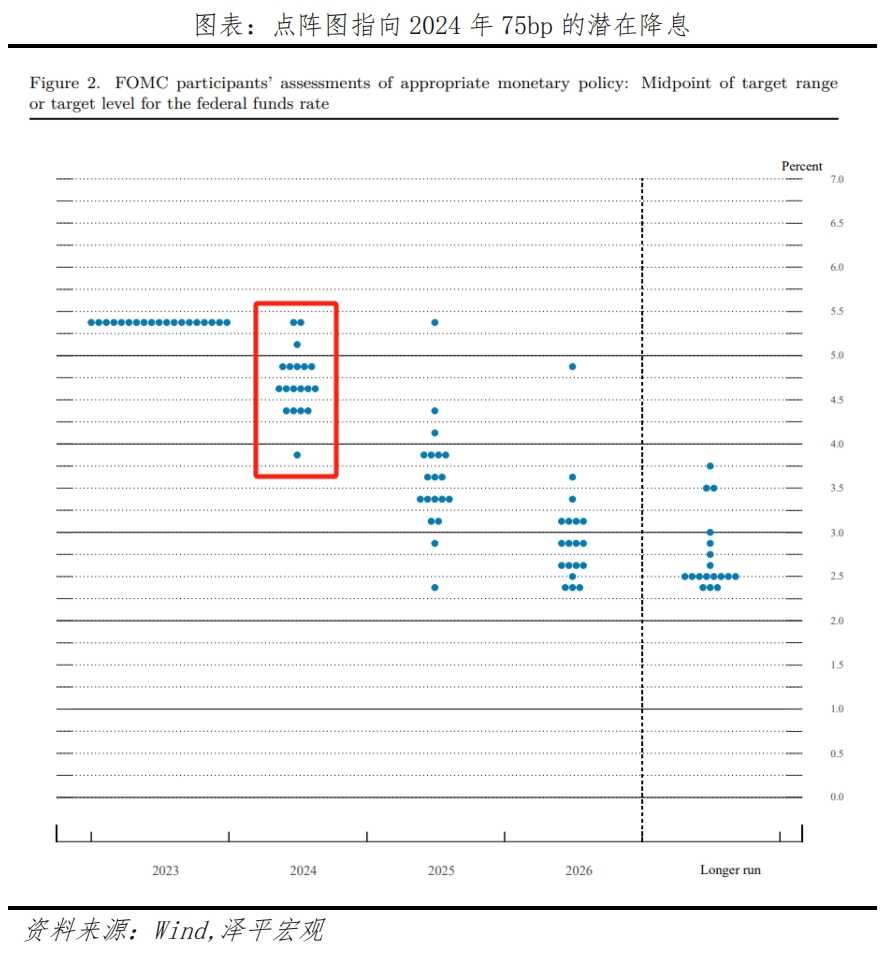

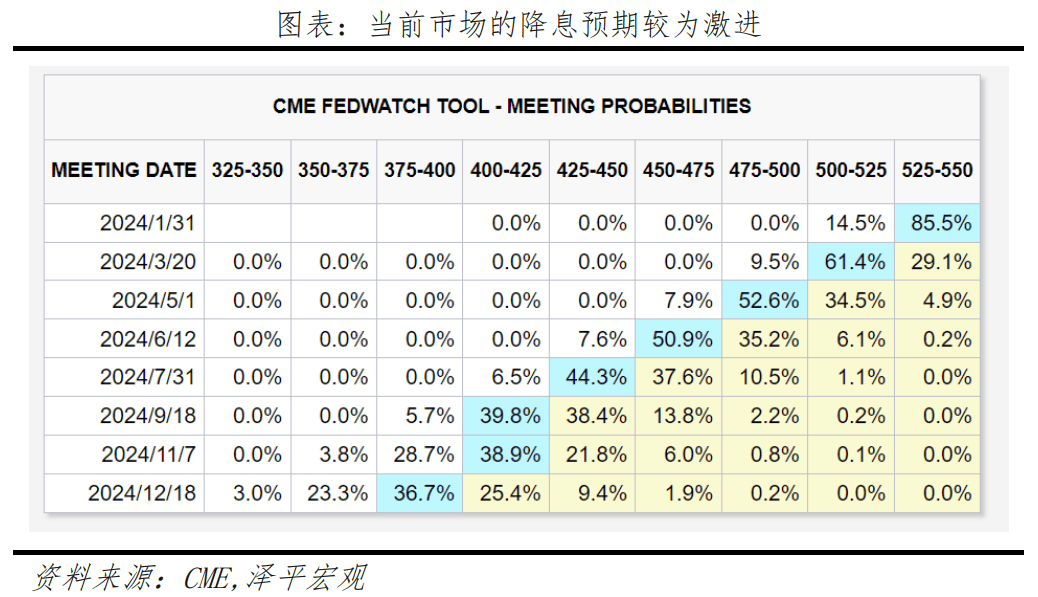

美联储点阵图显示2024年共75bp降息预期,但市场对于当前美联储的降息路径更为激进,预计美联储最早2024年3月开始降息,全年降息约150bp。

我们认为,当前降息预期较为激进,真正的降息或需要等待至2024年下半年才能到来。

当前最大的掣肘依然在于火热的劳动力市场(3.7%的失业率),以及相对较高的核心通胀,难以匹配最早2024年3月的降息可能。

通胀放缓的可持续性存疑,潜在的通胀反弹将带来更大的降息阻力。美国11月CPI同比增速降至3.1%,核心CPI同比增速为4.0%。美国能源分项和核心商品分项的环比负增长继续推动CPI放缓。但核心服务,以及Zillow等统计的美国地产价格均明显反弹,未来将成为通胀反弹的最大动力。

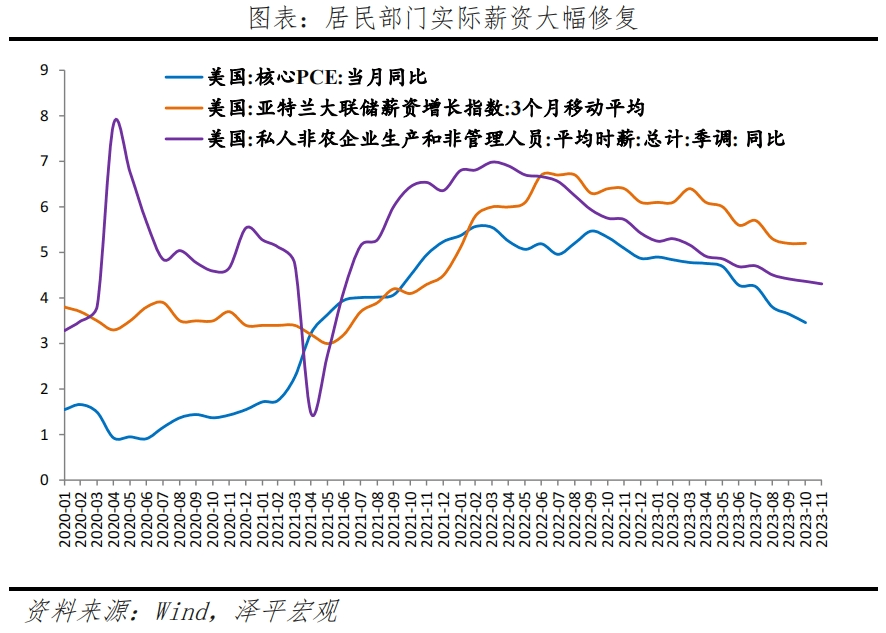

具体来说,近期通胀放缓是核心商品,非房核心服务,以及地产/租金价格共同下行的变化结果。当前核心商品已经修复至疫情前的类通缩水平,地产价格再次上涨,非房核心服务在薪资增速的推动下,难以持续大幅下行。这几个共振压制通胀的因素在未来将错位反弹,站在降息决策的对立面。

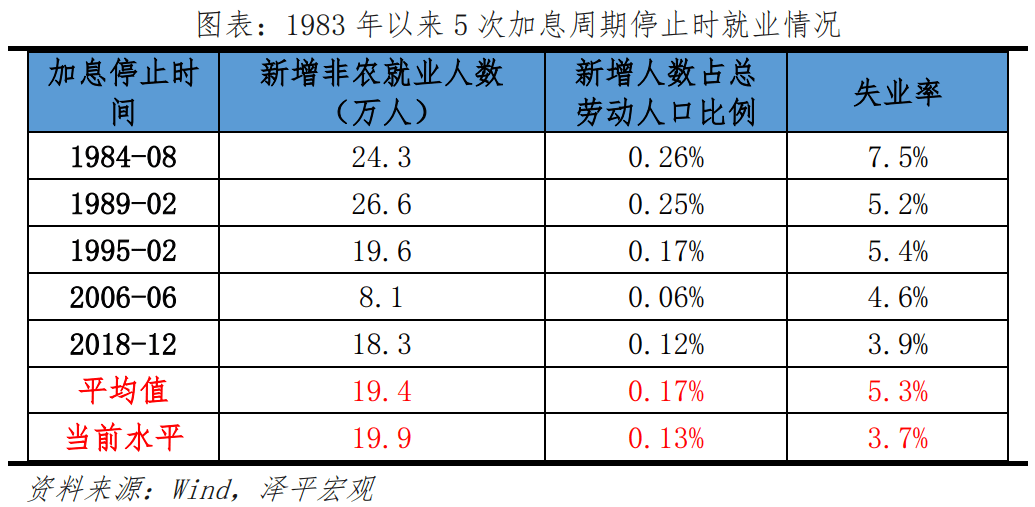

当前的失业率水平处于历史低位,也远低于美联储所认定的4.0%-4.1%潜在失业水平,与核心通胀类似,强劲的就业市场也并不支持过早的降息预期。1983年至今的5轮加息周期停止时,美国新增非农就业同比平均为19.4万人,新增就业人口占劳动力人口比例为0.17%,失业率为5.3%。

除此之外,美联储过度放鸽会带来金融条件过度宽松的风险,违背美联储意愿。11月FOMC给出暂停加息的理由是长端收益率大幅上行,带动金融条件持续收紧,可以代替一次加息。

但自11月会议以来,各类金融条件持续放缓,甚至跌至加息开始前水平,当前10年期美债利率自8月以来首次跌破4%,抵押贷款利率迅速回落至近7%水平。广谱的利率回落将使利率敏感性活动再加速,在供给修复受限的情况下,需求侧大幅反弹将会引发二次通胀,带来鲍威尔“不愿提及”的二次紧缩。

因此,我们认为更加合理的降息或发生在2024年下半年,全年降息幅度50-75bp。

3 居民视角:资产负债表健康,将继续支撑美国经济

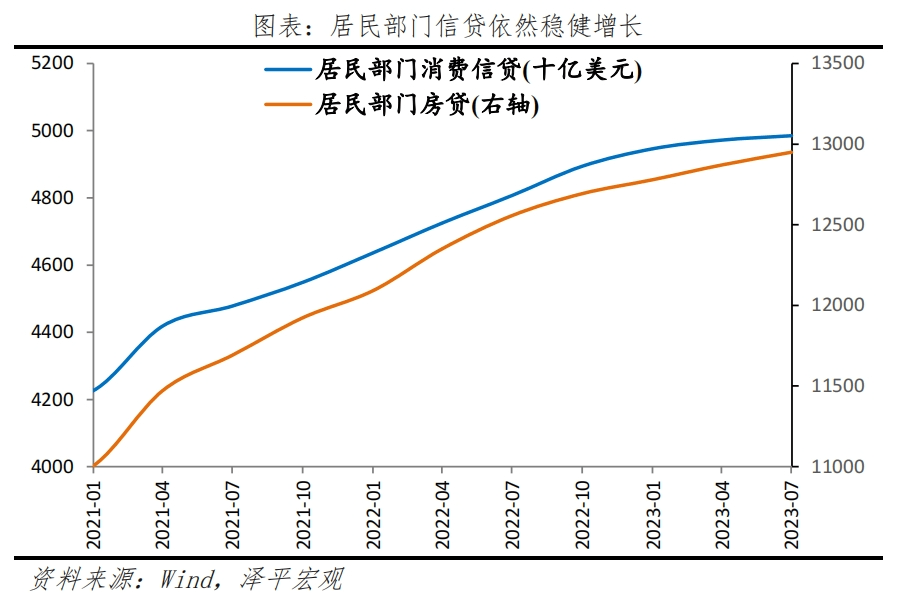

居民部门并未受到高利率的困扰,实际支出稳健增长,信贷增长有所放缓,实际收入持续改善。高利率环境下,2023年前三个季度美国居民部门房贷增加900亿美元,信用贷增加2560亿美元;与此同时,实际薪资增速持续转正,两者构成了居民部门消费的底气。

我们认为有三方面的因素:存量(财富)的增值,流量(可支配收入)的改善,以及相对充裕的加杠杆空间。

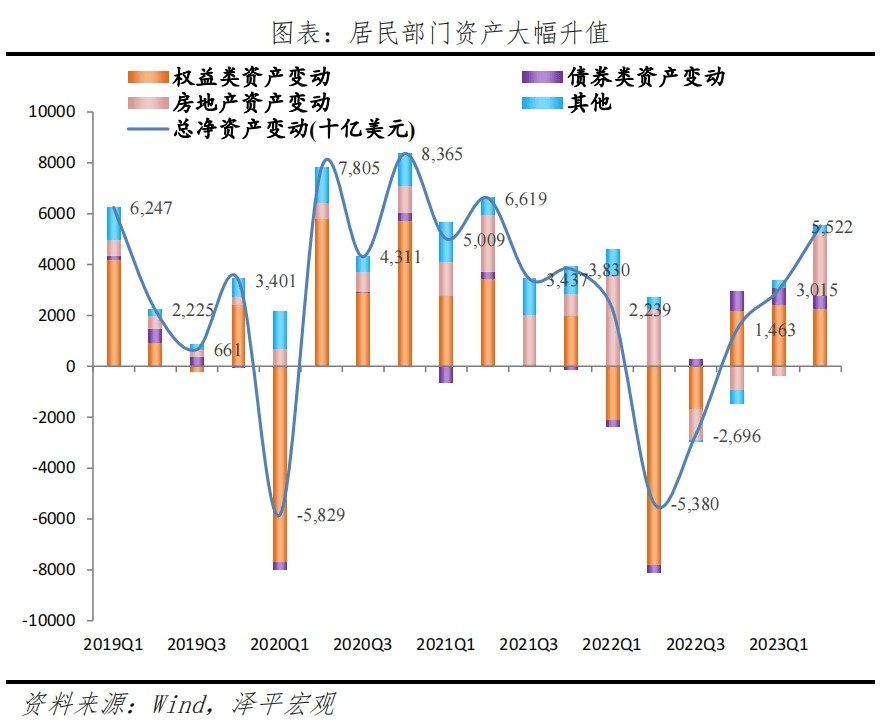

疫情后大规模现金补贴,以及各类税收减免和薪资保护计划一次性增加了居民财富。在短暂失业,和薪资增速较低的2020和2021年有力支撑了居民消费。相较于“超额储蓄”,居民金融资产(股票)和非金融资产(楼市)增值带来的财富效应对消费的支撑作用更加明显。

权益类资产价值和地产价值均有不同程度的上涨。上涨幅度最大的是美国居民部门的地产类资产,从2020年的约22万亿美元上涨至2023Q2的31.6万亿美元,三年间增长近50%。

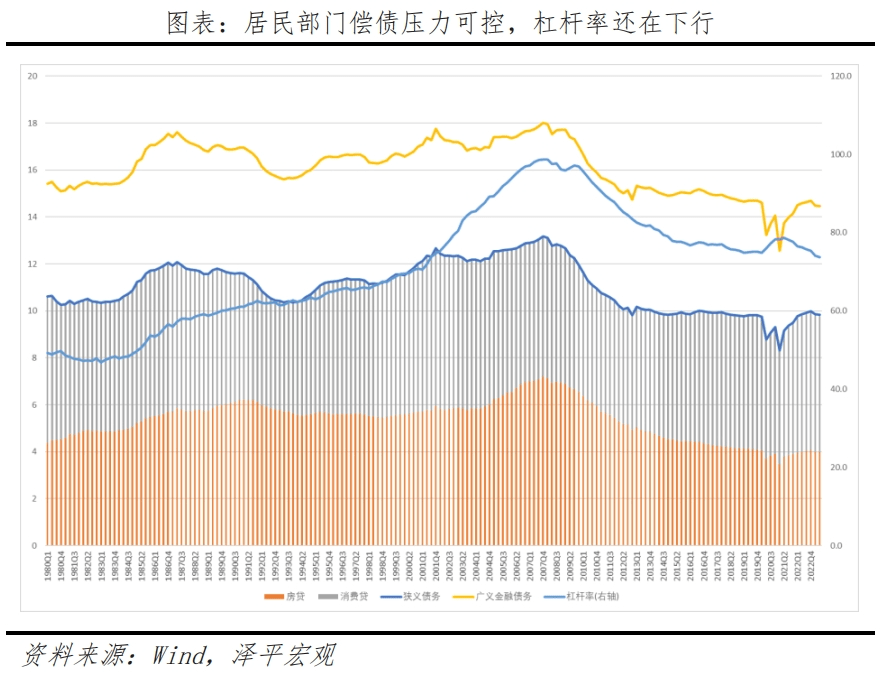

收入端实际薪资收入在通胀回落的情况下持续改善;而支出端占大头的房贷利息支出受益于2020-2022年间大量的低息再融资,并未大幅上行。从居民各类债务利息支出占可支配收入比看,在经历了小幅上升之后,当前无论是狭义债务(房贷+消费贷)收入比还是广义债务收入比都仅回到疫情前水平,居民偿债压力可控。

因此,我们认为在美联储加息接近尾声,利率无进一步大幅上行动力的背景下,美国居民部门的消费将保持较强韧性。尤其是持续下行的杠杆率,既给居民部门带来了更多的信用扩张空间,又加强了其抵御风险的能力,使得美国居民部门更有信心消费。

4 企业视角:现金流尚充裕,但2024年将面临更大付息压力

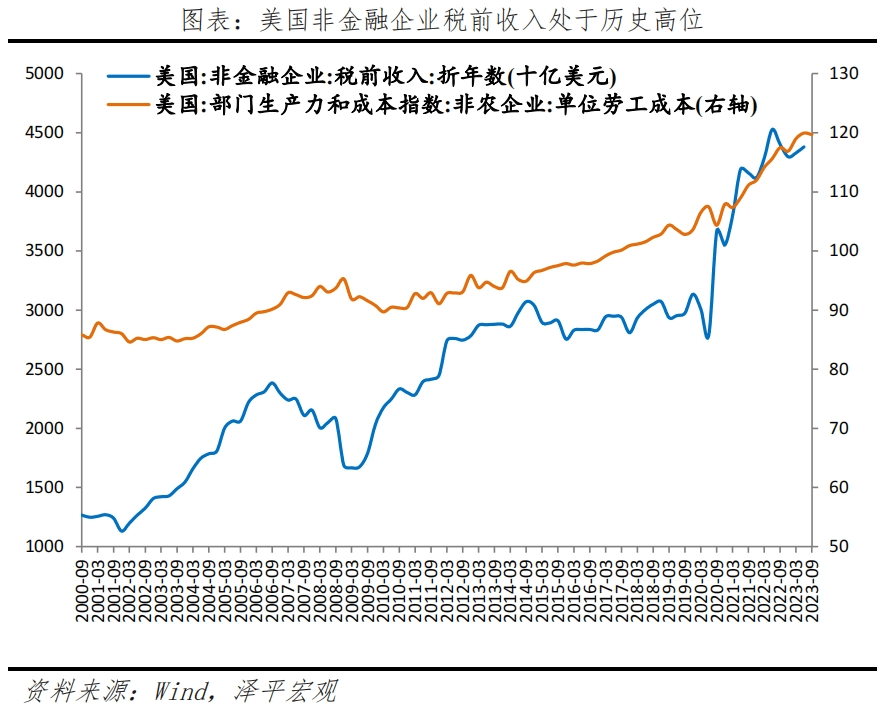

居民消费的强劲对应着企业收入的高增。美国疫后居民实际支出恢复迅速,并呈现出从商品需求(居家)向服务需求(放开)的回归。服务消费作为美国整体居民消费的大头,整体的持续恢复也带动了服务业就业,也支撑起了企业收入。

疫情后非金融非企业税前收入结束了08年以来长期停滞的局面,显著跃升并保持高位;名义利润更是在高通胀的推动下,较疫情前增长近一倍。单位劳动力成本的上行速率也超过了疫情前水平,劳动份额上升,贫富差距有所缩小,形成正循环。

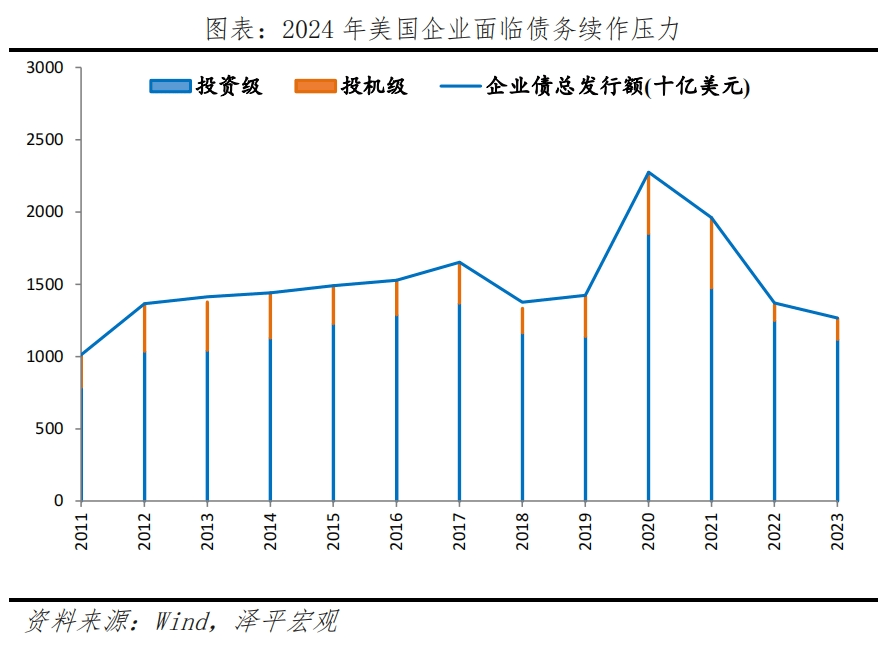

除了“开源”以外,美国企业部门也很好的做到了“节流”:在低息环境中提前增发债券融资,在加息初期加大发行债券的久期与债券融资占比,降低了利息支出以及对外部现金流的依赖,对冲了高利率冲击。

2020-2021年抢发大量低息债务,到了2022年加息周期开启,一反常态的整体净赎回债券。同时加大长久期债券供给,以及在信贷利率缓慢提升时再锁定低息贷款。相较于2021年,2022年美国非金融企业融资中,贷款占比从10.1%升至12.3%,债券融资占比从6.5%升至7.4%,权益融资占比从68.9%降至64.5%。

非金融企业的现金流(尤其是内部现金流)不断创出新高,企业降低了外部融资依赖性,在高利率下很好的保护了自身融资结构。

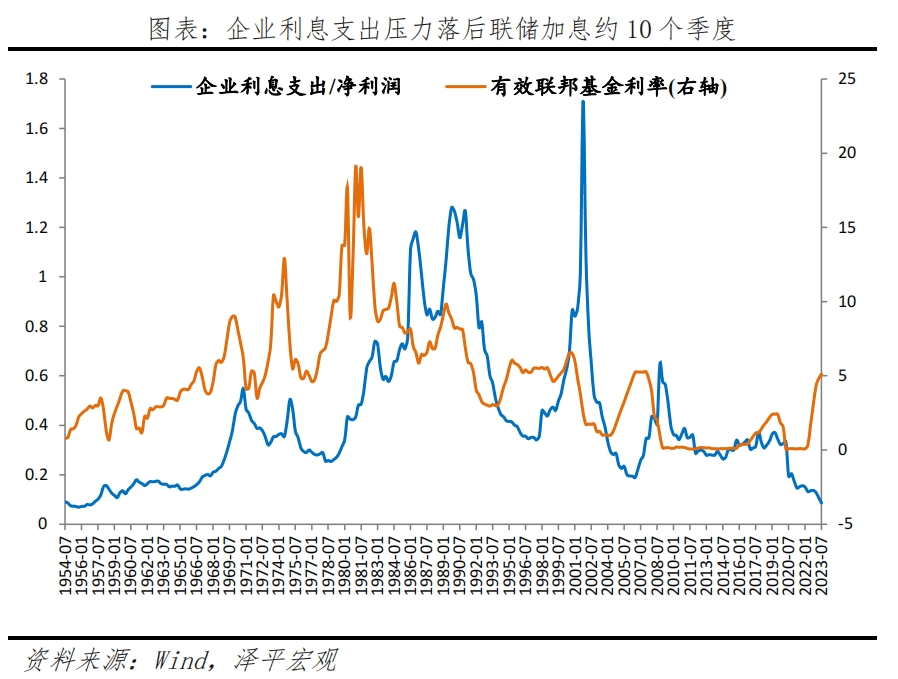

2020-2021年低息期间大量发行的企业债即将在2024年起集中到期,对企业现金流造成一定压力。相应的,2024年美国企业的投资需求将有所放缓,面临更大的付息压力时,可能会选择减少劳动力需求,推升失业率。从历史经验来看,自1983年以来,美联储五次加息起点领先非金融企业利息负担约10个季度。

5 政府视角:2024财政支持力度将有所减弱

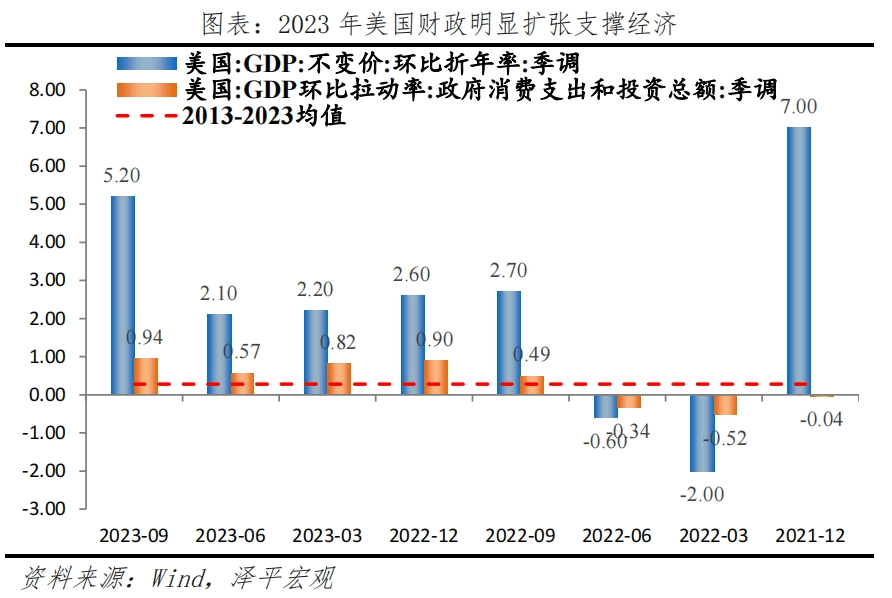

从2022年H2开始,美国财政配合“拜登经济学”显著发力,对GDP的拉动率超过均值水平。除开必要的财政支出外,对经济的增量刺激主要来自于美国政府的非国防非必要支出,有力的支撑了拜登三大法案对经济的提振。同时在银行业危机期间,FDIC的财政支出配合美联储的新流动性工具,及时隔绝了风险蔓延。

从财政支出的角度来看,约60%是必要支出(mandatory),30%是非必要支出(Discretionary),10%是利息支出。必要支出是每个财年自动拨款,无需任何法案批准,主要涵盖了双Med(Medicare、Medicaid)以及失业金,养老金等。非必要支出指的是每年必须通过法案批准的支出项目,其中国防约占45%,非国防约占55%。

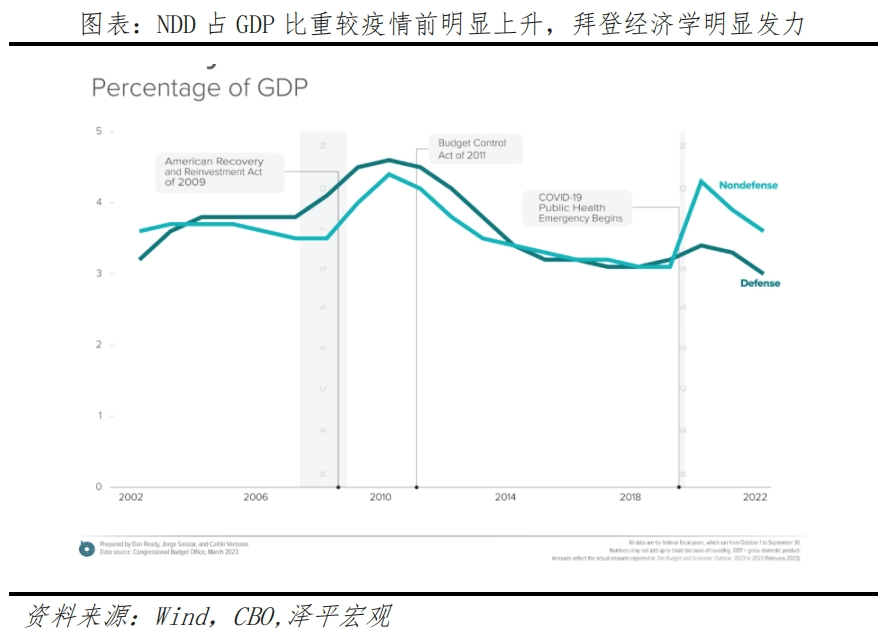

带动经济增长,最能体现拜登经济学的主要是“非国防非必要支出”分项(Non-Defense Discretionary Spending, NDD)。《基建》、《通胀》和《科学芯片》法案涉及的基建,能源,基础科研等主要通过NDD科目获得批准。

2024年美国财政对经济的支撑力度将有所弱化。根据CBO预计,2024年赤字率将为5.8%,但考虑到净利率支出或超1万亿美元(约合GDP的3.5%),美国的基础赤字将缩减至2.3%,即相较于2023年的3.4%明显缩窄。

在产业政策方面,当前芯片法案对美国经济已有所支撑,各企业承诺投资额大约在2000亿美元,大多已进入开工阶段,当前折年约1300亿美元的企业厂房建设难以保持高增。

再者,在最关键的NDD开支上,两党争执不下。6月初通过的债务上限法案要求2024财年NDD支出持平,2025年环比可增加1%。但时任众议长麦肯锡已黯然下台,当前共和党的普遍诉求是NDD下降约7%-10%(600-900亿),并撤回已批准的900亿拨款。这也是两党对财政法案不能达成一致的关键领域。

我们认为可能拜登政府最后会在刺激法案的部分条款让步以求顺利通过,最终财政将会有500-1000亿的紧缩。

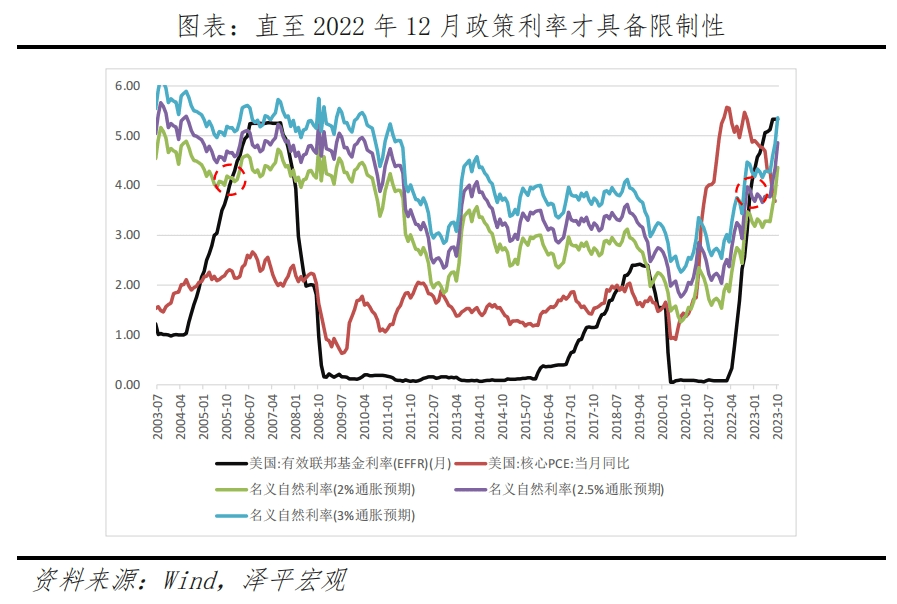

6 自然利率视角:疫后或已结束下行趋势,弱化高政策利率影响

2008年金融危机以来,美国国内全要素生产率下行,人口老龄化加深,居民部门持续去杠杆,政府部门投资不足,全球化持续推进,共同推动了自然利率的长期下行。尽管自然利率相关估计波动较大,但普遍认为美国疫情前自然利率处于约0.5%-1.2%(中位数0.8%)。

疫情后,尽管贫富差距在高薪资的推动下有所改善,AI的兴起对生产力提升或有所促进。但大规模的财政赤字带来债务可持续性担忧,贸易保护主义抬头终结全球化趋势、全球投资区域化,都潜在地推升了自然利率,最新的估计约在1.5%左右。

我们以1.5%的实际自然利率,和2.5%的通胀预期作为基准回顾本轮美联储货币政策路径,会发现直至2022年12月EFFR才高于名义自然利率。若以核心PCE作为参照,则更是2023年4月货币政策才开始具备“限制性”。可见本轮政策利率进入限制性区间的时间并不算久。

在自然利率视角下,以2008年为基准做简单的线性外推。2005年12月有效联邦基金利率首次超过市场交易的名义自然利率(2%通胀预期),7个月后停止加息,19个月后开始降息。

本轮周期2022年12月有效联邦基金利率首次超过市场交易的名义自然利率(2.5%通胀预期),7个月后达到目前本轮峰值5.25%-5.5%水平。指向潜在的降息时间节点在2024Q3,也与我们认为美国经济放缓的时点符合。

7 潜在风险:中小银行脆弱性、商业地产空置率与通胀可能的超预期反弹

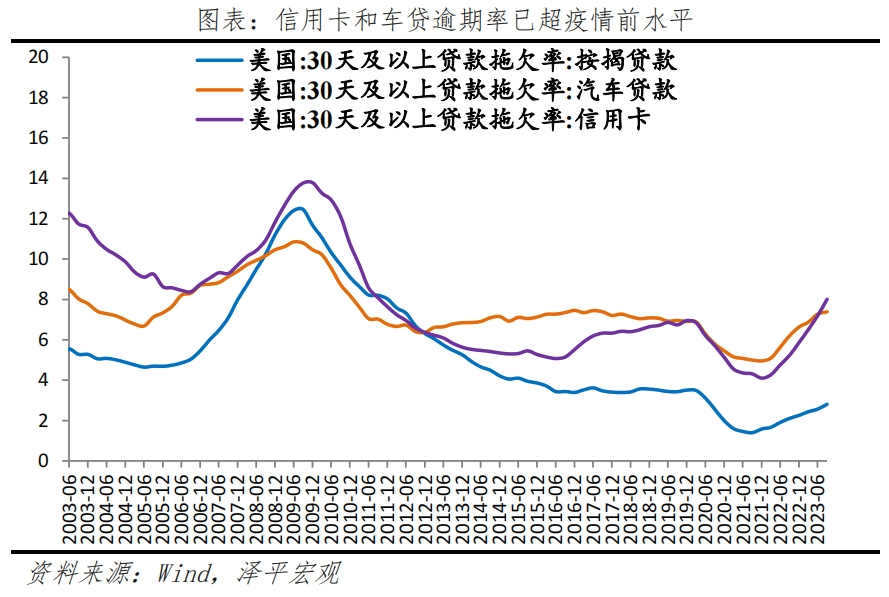

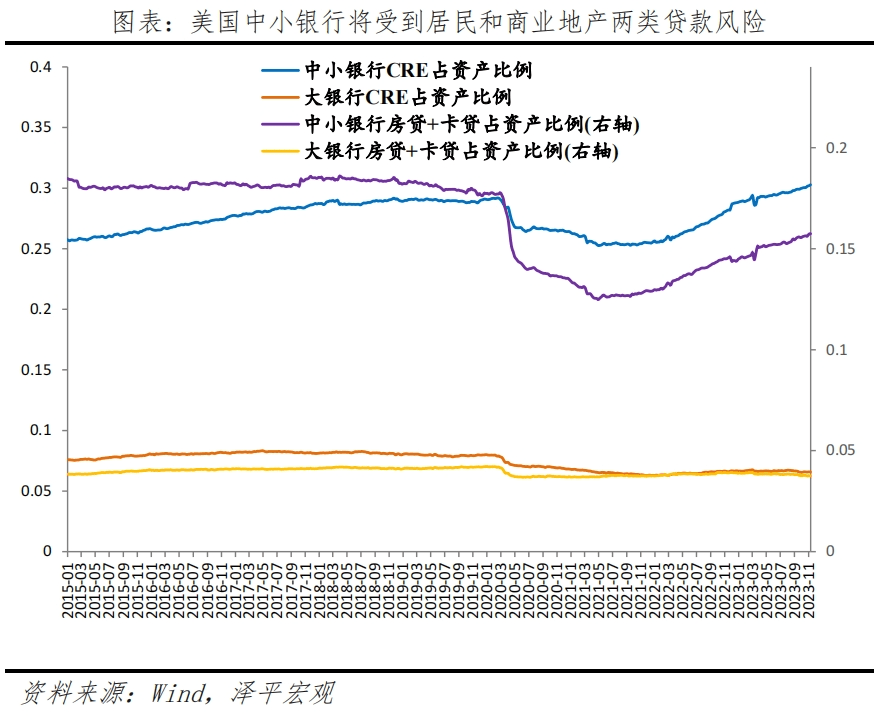

第一,居民部门各类贷款逾期率都有所上行,其中信用卡和车贷贷款逾期率已经超过疫情前水平。尽管我们认为这是高利率下的良性反应,但除开潜在的消费收缩外,也可能诱发中小银行坏账率上升,对中小银行造成冲击。

第二,美国商业地产风险(主要是办公地产),当前空置率依然在提升:办公地产空置率较高,工业地产和多户住宅类空置率保持稳定。背后的主要原因是新建成的办公地产面积依然处于高位,且租约消化率依然低迷,大量新建商业地产被迫空置。

这对持有商业地产较多的中小银行来说,既面临续作时估值下行的被迫坏账计提影响利润(投资者信心),又面临更多现金流需求,加大营运压力。很可能造成市场上商业地产持续抛售,压制现有CRE资产价值的恶性循环。

总的来说,中小银行将受到居民信贷违约率持续提升,以及CRE贷款续作减值两个方面的压力。对潜在的中小银行破产潮不应感到惊讶,但受限于体量较小,整体对美国经济的影响有限。

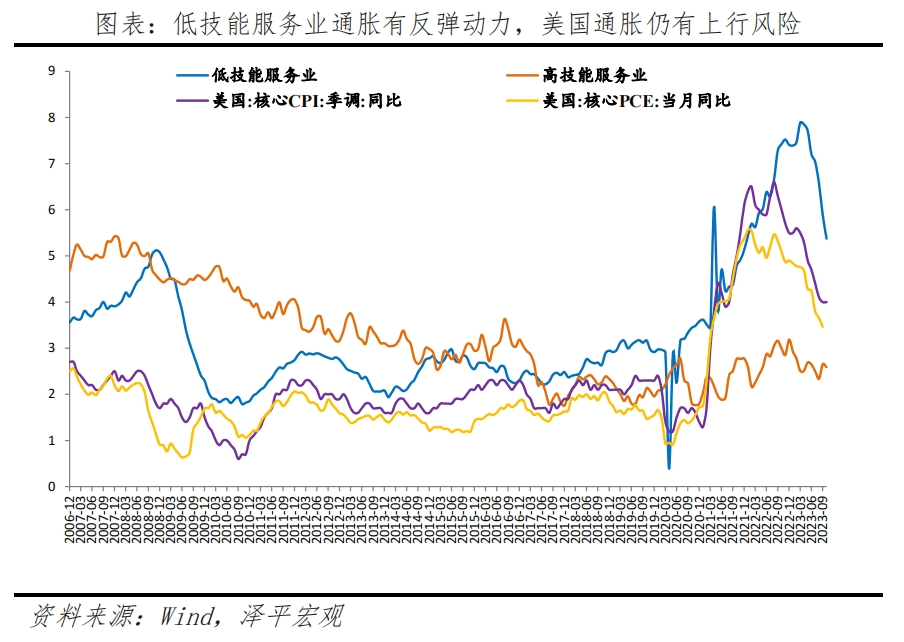

第三,美国通胀大幅反弹的风险。当前美国核心通胀放缓的主要推动力是低技能服务业,高技能服务业通胀整体较为稳定。然而,进入2023年下半年以来,各类罢工事件增多,且往往伴随着大幅涨薪才结束,对美国底层人民和相对应的低技能服务业造成了潜在的通胀压力。

从数据上看,美国低技能服务业和核心通胀的放缓速度接近1:1的关系。这意味着低技能服务业需要进一步下行至约4%-4.5%的水平,才能使美国2024年核心通胀低于3%;若以美联储的2%通胀目标衡量,则更需美国低技能服务业通胀下行至3.5%的水平,甚至低于当前薪资增速。美国企业不太可能以自己利润受损的方式来压制低技能服务业通胀,在居民服务消费较强的情况下,这将成为美国2024年通胀反弹的潜在推手。

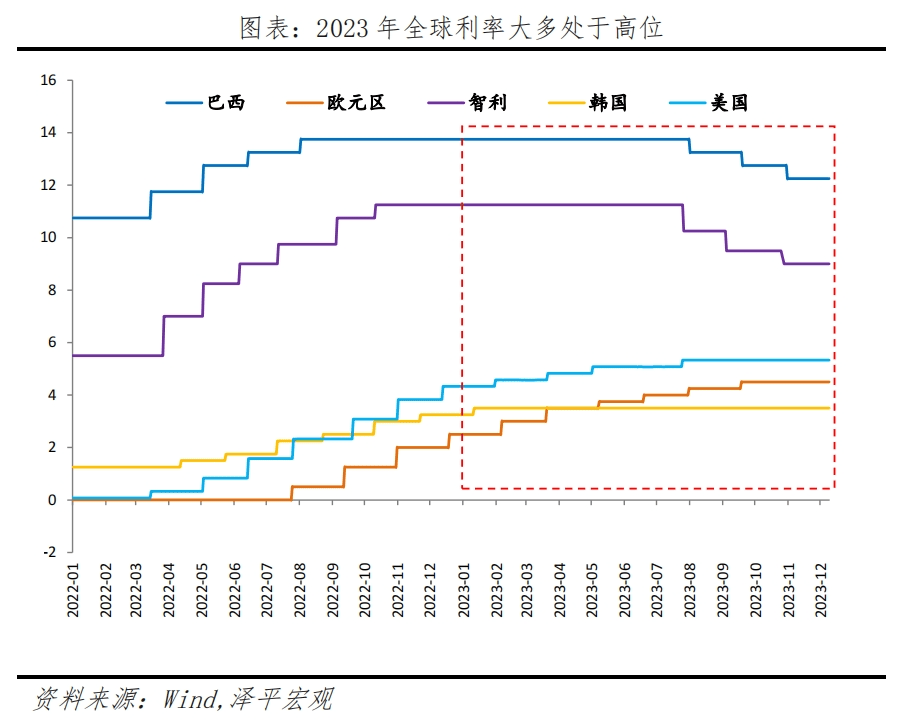

8 2024年全球经济与货币周期的错位或将延续

随着美联储2023年最后一次货币政策会议的结束,整个2023年全球利率的动态也基本确定:全年全球货币政策利率持续处于高位。尽管一些早加息的新兴经济体在2023年下半年开启了降息周期,但美欧等发达经济体为了对抗通胀,维护物价稳定,依然将货币政策利率维持在近40年来最高水平。

美国的高利率引发了资本回流,全球流动性持续收紧,非美货币汇率在下半年一度承受较大压力。中美10年期国债利差倒挂超14个月,在美元指数再度冲高的同时,日元也一度冲高至150水平,引发对日央行提前结束收益率曲线控制的担忧,人民币汇率一度至7.3水平;但人民币相对于一篮子汇率稳中有升。

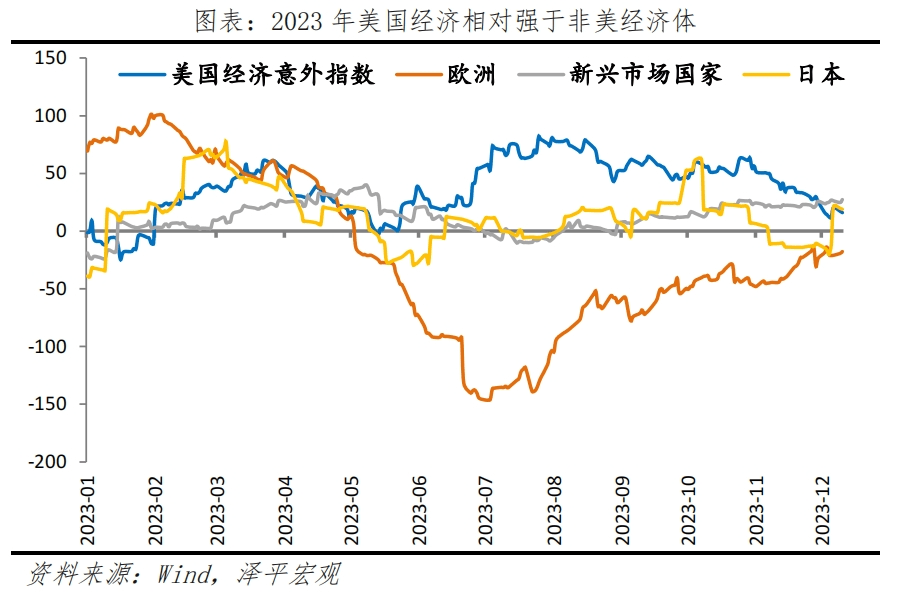

共振的货币周期,错位的全球经济。2023年整体呈现出美国强,非美经济体弱的态势。而在非美经济体中,新兴经济体的表现又相对强于日本,更强于持续衰退的欧元区各国。

值得一提的是,受益于2008年以来更强的金融监管政策,巴塞尔协议的持续推进,以及早加息的货币政策,本轮新兴经济体并未出现大面积“崩溃”。反而在加息周期中体现出较强的经济韧性,为2023年全球金融稳定做出一定贡献。

展望2024年,全球流动性的改善要等到美联储实际开启降息。在此之前,美国经济的“惯性”将继续支撑美元保持在相对高位水平;尤其是一度特别鹰派的欧央行或因为经济连续环比收缩,在2024年提前开启降息进程,对美元与美元指数有所支撑。

考虑到当前市场对美联储降息预期过于激进,期间或有多次反复博弈。非美货币的趋势性升值还需等待市场达成较为一致的降息预期共识,以及等待美国数据连续指向经济实际性走弱。