买基金为什么要看最大回撤率 股票回撤计算公式

- 财经

- 2024-03-21

- 15

买基金为什么要看最大回撤率最近有朋友想了解关于回撤率多少算厉害的问题,例如有人谈到「买基金为什么要看最大回撤率」,今天问答百科小编为你整理了4条回撤率多少比较好相关内容,希望对你有帮助!

什么是最大回撤

最大回撤是基金从最高到最低的下降幅度,也就是相对峰顶和峰谷的区间。数值越小越好,数值越小代表该基金控制风险的能力越强,数值越大则是控制风险的能力越弱。

基金为什么要看最大回撤

做投资最先考虑的就是该工具的风险能力,而最大回撤就是评估基金风险能力的重要指标之一。最大回撤率能让我们了解基金的历史波动情况,帮助我们简略的判断基金现在所处的历史位置,是在高估区还是在低估区。历史虽然不会重复,但总是惊人的相似。历史最高和历史最低的这两个低端,并不会因为你的参与而突破或者击穿,所以不要心存侥幸或者胆怯,该怂的时候就要怂,该大胆的就是就要拼命。

总结

当然这只是基金的一个参考指标,各类基金的最大回撤也是不一样的,理论上股票型>混合型>债券型>货币型,也没有什么比较性,只代表历史的数据。

理财有风险,投资需谨慎!希望我的回答对你有帮助,关注我分享更多理财知识,有不懂的地方可以给我留言。

基金和股票不一样,股票就希望天天涨停。但是基金不同。基金需要的是能够稳定持续的上涨是最好的。这就是为什么特别在意回撤了,即使有些基金涨势特别不错,但是不一定是好基金,因为他的操作可能非常激进。涨的快,跌下去也快。而且这种操作手法非常不稳,可能也经常追涨杀跌了。

通过看基金的回撤,就大体能够看出这个基金经理的水平。回撤特别大,基金经理操作还不是很稳,这类基金经理一般都是新基金经理,还没有找到自己的操作方法。而老的基金经理都有自己一套独立的操作方法,相对开讲,更多的追求的是长期收益,所以一些比较厉害的基金经理随时在每年的排名中不一定靠前,但是因为操作稳健,回撤较小,所以两三年再看,一般收益是很容易翻倍的。

恳请不要吝啬您的3连击(点赞、转发、收藏)。

不一样的视角关注A股,带你领略更有趣的财经见解,欢迎点击右上角 关注!关注!!关注!!!

对于投资者来说,买基金是为了投资,投资是为了收益,而基金的风险控制能力是影响基金收益的因素之一,衡量一只基金风险控制能力的重要指标是“最大回撤”。

一、什么是最大回撤

最大回撤是用来描述任一投资者可能面临的最大亏损的指标,是在选定周期内任一历史时点往后推,产品净值走到最低点时的收益率回撤幅度的最大值。通俗的说,就是指买入产品后可能出现的最糟糕的情况。

举个栗子:

在某一个周期内,某只基金净值的最高点是1.5,最低点是1.1元,则最大亏损是0.4元,那么最大回撤就是用0.4元除以最高点的1.5元,结果是26.6%,这就是最大回撤率,最大回撤是26.6%。

二、选基时为什么要关注“最大回撤”?

最大回撤是一个非常重要的风险指标。

第一,它反映了管理人的风控水平。

第二,它形成了投资者的投资体验。

第三,它决定了投资者收益的高低。

最大回撤是伤害复利的,前一年涨了一倍,后一年只要回撤50%就能使复利归零。反向也是一样的,回撤50%,就需要涨100%才能回本。

举个栗子:

小明10元购入的一只基金涨到了10.2元,继续上涨到12元后,出现下跌,直到6元才停止,后续又上升到9元。

那么这段时间里小明买基金的最大回撤率就是(6-12)/12≈-50%,最大回撤是50%。

那如果要从6元再涨回12元,需要上涨多少呢?

答案是:(12-6)/6≈100%。

三、在投资中如何控制最大回撤?

从行为金融学理论来看,投资者是非理性的,受到很多情绪和信息类因素的影响,而回撤指标会影响着投资者对投资决策的判断。

1.风控

运用模型对所投资股票或者其他投资品种的数据进行实时监控和判断,进行风险控制。优秀的风险控制会使得投资品种在净值回撤小于大盘指数,而在大盘指数上涨时,却涨幅超过大盘指数。智能投顾产品基本上都设计了这个功能。

2.投资组合

不同板块的配置比重和股票的个股选择,直接影响着主动投资产品的回撤幅度。用多只基金来分散单一基金的风险。通过优选基金,并对不同风格的基金进行组合,其最大回撤的幅度明显要低于单只基金。

3.资产配置

股票、债券、黄金、原油等大类资产波动的关联性较低,甚至是逆向波动。通过对这些大类资产进行合理配置,达到降低波动、控制最大回撤的目的。

4.总结

投资者在选基时,除了关心净值情况,还应该了解买入之后,净值可能出现的下跌幅度。需要注意的是:

大盘的回撤≠基金的回撤,

单个基金的回撤≠基金组合的回撤

一般来说:

1.最大回撤越小越好;

2.回撤和风险成正比,回撤越大,风险越大,回撤越小,风险越小。

选择基金时应该尽量选择同类基金中在同一时间段内最大回撤比较小的基金。

不过,仅用基金的最大回撤来衡量一只产品的优劣是不全面的,基金的最大回撤受到市场行情、基金经理的管理能力、对市场的敏锐度和判断力、仓位的控制能力等多方面影响,面对极端恶劣背景下的大回撤,净值能否起死回生也很重要

回撤率,是指在某一段时期内产品净值从最高点开始回落到最低点的幅度,即亏损幅度。这是一个历史指标,比较的是基金过往净值。

平均回撤率可以看出一只基金“稳不稳”;而最大回撤率则表明它过去的最高风险值是多少,产品净值走到最低点时的收益率回撤幅度的最大值。

01

要拿大盘的最大回撤率做对比,通常都会以大盘或者行业的指数作为基准,因为这样可以体现这个时段整个系统的风险。就比如行业不景气的时候,一个好公司经营业绩也会不好,所以要过滤掉相关影响来做判断。

基金的最大回撤率肯定和市场表现息息相关。不过,没有一直稳定的市场,因此影响最大回撤率高低的更主要的原因则是基金经理的选择和判断。

02

有人说100元跌50%变成50元,需要上涨100%才能回到100元是不对的,因为基金在上涨过程中会加上收益计算,分母不是50元,会滚雪球慢慢增加。同样,下跌的过程中分母也不是100元,分母会慢慢减小。

一方面要重视回辙,另一方面采用智慧定投波动大的牛基,定投收益率更高。

利用基金投资理财已经有几年的时间了,在这个问题上我是有经验和教训的,下面通过我的实际案例给大家回答一下这个问题。

在购买基金的时候,我们首先要对基金的情况进行综合分析,其中有一个指标叫最大回撤,意思就是基金从原来的高点最多下跌了多少。

比如一只基金净值最高达到3.5元,但是近期出现波动,最低净值为2.8元,那么它的最大回撤就是3.5-2.8=0.7元,最大回撤率就是0.7÷3.5=20%。

通过这个指标的计算方法,我们可以知道,它主要适用于判断这只基金最糟糕的情况下我们大概损失多少,是一个风险控制指标。

其实单独看这一个指标作用不是很明显,我们需要给他找一个参照物,通常情况下,大家会选择沪深300指数作为参照。

比如在同一个时间段内,沪深300指数的最大回撤率为10%,我买的基金最大回撤率为5%,这说明这只基金的经理风险控制能力较强。相反,如果我买的基金最大回撤率达到了20%,这说明基金经理的风险控制水平太差了,如果买了这样的基金,很可能要面临较大的损失。

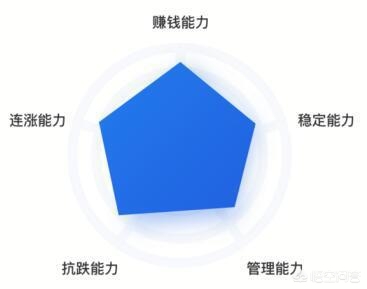

其实,单独看最大回撤也不客观,与之配合的还要看最大盈利。

比如有的基金经理非常稳健,股市下跌的时候,它的跌幅比股市小,也就是在最大回撤指标上优于大盘指数,可是在股市上涨的时候,它的上涨幅度远远小于大盘的上涨,或者远远低于同类基金的涨幅,这说明基金经理谨小慎微,虽然控制风险成绩不错,但是赚钱能力却很差,不能给投资者带来超额收益。

比如我就曾经买过一只基金,在2018年的时候它的最大回撤率并不特别差,但是在2019年和2020年的盈利表现却差强人意,幸亏我提前忍痛转换成成长性更好的基金。

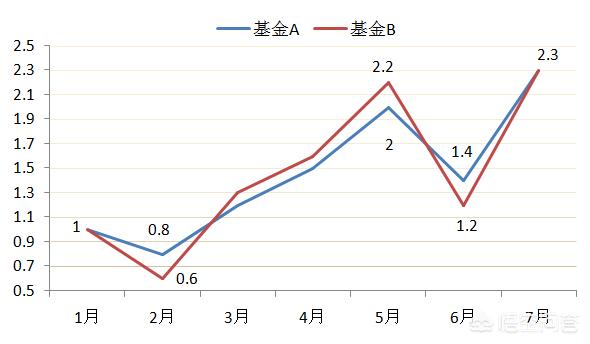

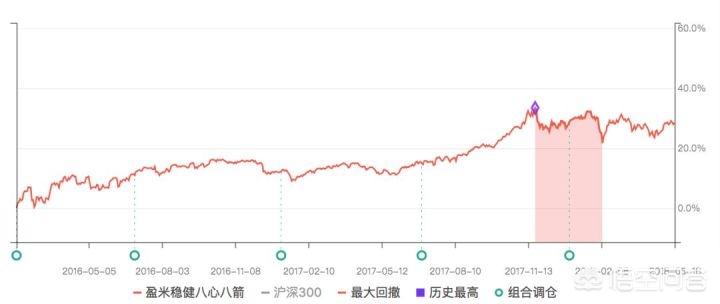

上面两张图片是我3年内投资过的两只基金,大家可以比较一下,不同时期他们的最大回撤和最大盈利情况,优劣自然就清楚了。

所以在选基金的时候,我们一定要通过多个指标综合判断,绝不能顾此失彼,更不能被一个指标迷惑。

股票回撤计算公式资金回撤率与资金收益率一般是一起用的,属于资金赢亏比范畴,光看资金收益率是不行的,还要看资金回撤率,如果资金收益率为85%,回撤率为10%,那么收益与回撤比:资金收益率/资金回撤率=8.5,比值很理想,比值越大往往说明此人赢利能力越强!

夏普率与回撤率的区别在选定周期内任一历史时点往后推,产品净值走到最低点时的收益率回撤幅度的最大值。最大回撤用来描述买入产品后可能出现的最糟糕的情况。最大回撤是一个重要的风险指标,对于对冲基金和数量化策略交易,该指标比波动率还重要。

D为某一天的净值,i为某一天,j为i后的某一天,Di为第i天的产品净值,Dj则是Di后面某一天的净值

drawdown就是最大回撤率

drawdown=max(Di-Dj)/Di,其实就是对每一个净值进行回撤率求值,然后找出最大的。

def MaxDrawdown(return_list):

'''最大回撤率'''

i = np.argmax((np.maximum.accumulate(return_list) - return_list) / np.maximum.accumulate(return_list)) # 结束位置

if i == 0:

return 0

j = np.argmax(return_list[:i]) # 开始位置

return (return_list[j] - return_list[i]) / (return_list[j])

1

2

3

4

5

6

7

1

2

3

4

5

6

7

1

2

3

4

5

6

7

1

2

3

4

5

6

7

夏普比率

反映了单位风险基金净值增长率超过无风险收益率的程度。

计算公式为:SharpeRatio=[ E(Rp)-Rf ] / σp

其中

E(Rp):投资组合预期报酬率(平均回报率)

Rf: 无风险利率(通常用国债利率来代替)

σp:投资组合的标准差

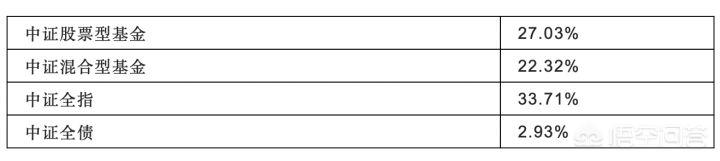

累计收益、年化收益、最大回撤率、波动率、夏普比率,这些投资组合指标是什么意思累计收益、年化收益、最大回撤、波动率、夏普比率等指标可以很好地衡量一个投资组合的优劣性,在这里,我就好好的回答一下这些指标是什么吧。

如果你是且慢的用户,那么你打开且慢的任意一个组合,会看到上面有形形色色的指标。从年化收益到夏普比率,乍一眼真是一头雾水。它们究竟代表什么意思呢?

我们经常听到一句话,风险和收益成正比。货币三佳风险很低,但是长期看收益不如八心八箭。衡量一个组合的历史业绩,也要从这两方面来综合考虑。

下面我们一个一个来说:

一、累计收益

累计收益很简单,就是(最后一天的净值/第一天的净值-1)*100%。它反映了从第一天到最后一天一直持有某一个组合的能够获得的收益。比如八心八箭的累计收益是28.43%,如果你从第一天投入了10000元,那么到2018年5月18日你就能挣2843元(实际收益由于费用影响略有偏差,下同)。

二、年化收益

年化收益呢?就是把收益分拆到每一年,看每一年能挣多少。这个计算要考虑复利影响。比如一个组合两年来累计收益是44%,那么它的年化收益是20%(而不是22%)。因为1.2 * 1.2 = 1.44。

从另一个角度来看,如果你一开始投入了10000元,一年后涨到了12000元,收益是20%;第二年,12000元又涨了20%,到了14400元。所以这样年化收益是20%,累计收益是44%。

上面两个指标讲的是收益,而最大回撤,年化波动率讲的是风险。

三、最大回撤

最大回撤用来描述投资者从任意一个时刻买入组合后可能面临的的最大亏损。比如我们看八心八箭的净值曲线:

如果带着后视镜去看,2017年11月21号,组合的净值为1.3339,如果一位投资者不幸在那天买入,那么到2018年2月8号,在A股的恐慌性暴跌后,净值跌到了1.2171。这个时候,该投资者亏损(1-1.2171/1.3339)*100% = 8.76%。不过后来净值又涨上去了。所以,到目前为止,买八心八箭的用户可能遇到的最差情况就是2017年11月21号买入,2018年2月8号卖出,亏损8.76%。那么组合八心八箭的最大回撤时8.76%。

那么上证综指(也就是我们经常说起的大盘),它历史上的最大回撤是多少呢?

07、08年间,它从6124跌到了1665,跌去了72.8%,想想都恐怖。

四、波动率

下面讲波动率,波动率可以用来衡量资产收益率的不确定性,用于反映金融资产的风险水平。从图形中直观的感觉就是,净值曲线上下抖动越剧烈,波动率越高;反之净值曲线越平缓,则波动率越低。

下图是1995年来的上证指数和标普500的净值走势比较,肉眼就可以看出大A股的波动率完爆美股。

虽然A股的波动率较高给了理性投资者更多的机会,但对大多数投资者来说,看着自己的钱上下坐过山车的感觉很不好。所以组合的波动越低风险越小,给投资者的感受越好。

波动率的具体计算涉及到统计学知识,一种常见的算法是先算出组合每周的收益率,然后计算这组数据的标准差,再进行年化。

下面列举了一些指数的波动率,可以看到债券的波动明显低于股票,混合型基金的波动率低于股票型基金。

五、夏普比率

最后一个指标是夏普比率,它是一个可以同时对收益与风险加以考察的经典指标。可以简单理解为收益/风险。也就是夏普比率越大,组合承受的风险带来的回报越大。它的计算公式为:(组合收益率- 无风险利率)/ 组合的标准差。

具体计算时,无风险利率经常使用一年期存款利率。这个也好理解,组合承担的风险总要带来超过定期存款的水平才行,否则就存银行去得了。

不过要注意的是,夏普比率对于不同类型的组合来比较,很可能失真。比如低风险的货币三佳夏普比率高达24以上。而中低风险的安心动盈是1.78。

对中高风险的组合来说,夏普比率大于1就不错了。比如绿巨人和八心八箭的夏普比率分别是1.34和1.02,都做到了一分风险一分收益。